Sind Sie sicher, dass Sie diesen Artikel entfernen möchten und damit den Bestell- prozess abbrechen?

Suchen

Kontakt

Telefon

Mo – Fr: 08.00 bis 17.30 Uhr

Standorte

Rechner

Chat

Bestellprozess Abbrechen

Produkt ist nicht kompatibel

Das Produkt kann auf Grund der bereits im Warenkorb befindlichen Produkte nicht hinzugefügt werden. Diese Produkte können nicht in Kombination angefragt werden.

Nur als Kunde

Aktuell sind keine Produkte vorhanden

Zurück zur Startseite

Privatkonto Plus

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

Unsere sicht auf die märkte

Die Marktverfassung erinnert weiterhin an das absurde Theaterstück «Warten auf Godot», wobei Godot stellvertretend für die von Marktindikatoren und Marktstrategen angekündigte Rezession steht. Die Frage lautet weiterhin nicht ob, sondern wann der Abschwung kommt. Die aktuellen Fundamentaldaten und der Arbeitsmarkt sind immer noch relativ robust und die überschüssigen Ersparnisse deuten darauf hin, dass der Konsum die Wirtschaft noch etwas länger im Spätzyklus halten könnte – was bedeutet,

dass die Aktienmärkte noch eine Weile weiter steigen könnten.

Mittelfristig werden die Märkte jedoch voraussichtlich die Realität der hartnäckigen Inflation und der deshalb länger anhaltenden höheren Zinssätze zu spüren bekommen. Erfahrungsgemäss reagiert die Wirtschaft erst mit einer Verzögerung von etwa zwölf Monaten auf geldpolitische Veränderungen. Die Auswirkungen der höheren Finanzierungskosten dürften dann trotz tiefer Kreditrisikoprämien schliesslich spürbar werden.

Dabei bieten die aktuell hohen Bewertungen nur wenig Puffer, und die technischen Indikatoren deuten aufgrund der überkauften Stimmung vermehrt auf Gegenwind. Zudem haben die geopolitischen Risiken weiter zugenommen und sollten genau beobachtet werden. Trotzdem erscheint es durchaus möglich, dass eine entsprechende Korrektur erst im kommenden Jahr stattfinden wird.

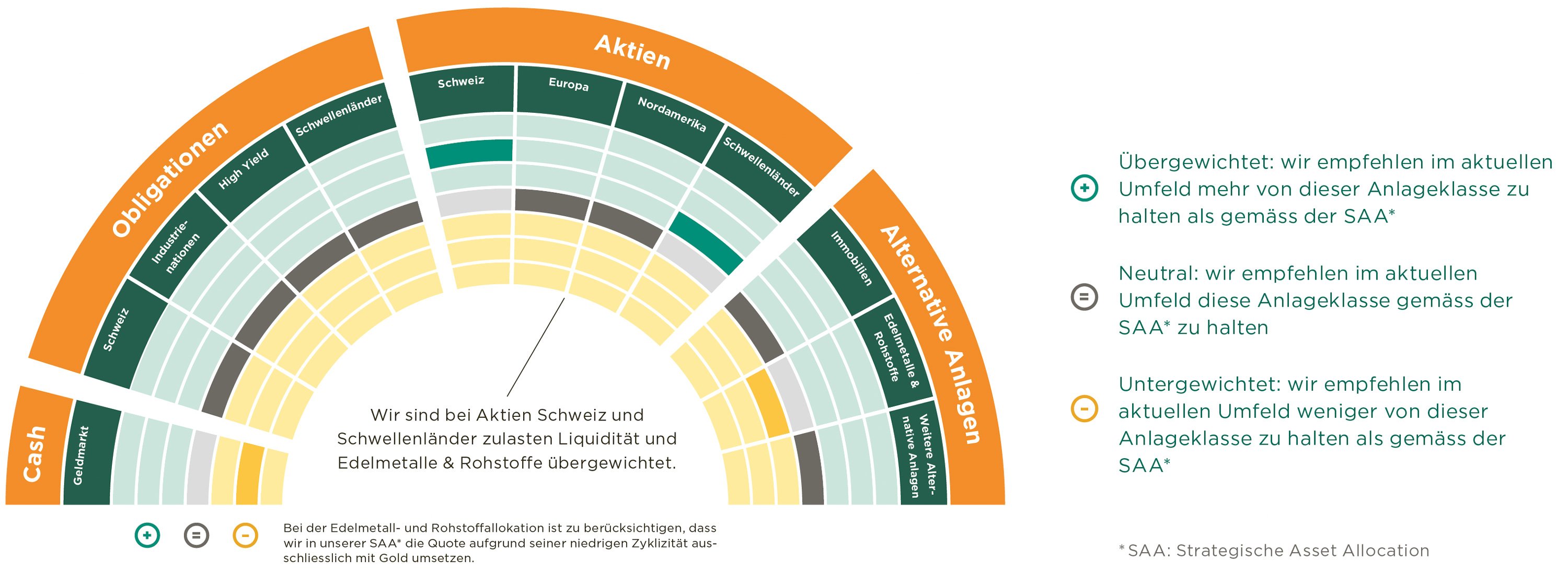

Wir setzen bei Aktien unser Übergewicht im Schweizer Markt und bei Schwellenländeraktien fort. Dabei achten wir auf eine breite Diversifikation und hohe Qualität bei der Titelauswahl und halten unsere Positionierung flexibel, um auf Veränderungen der Marktlage reagieren zu können.

Unsere aktuelle Positionierung

obligationen

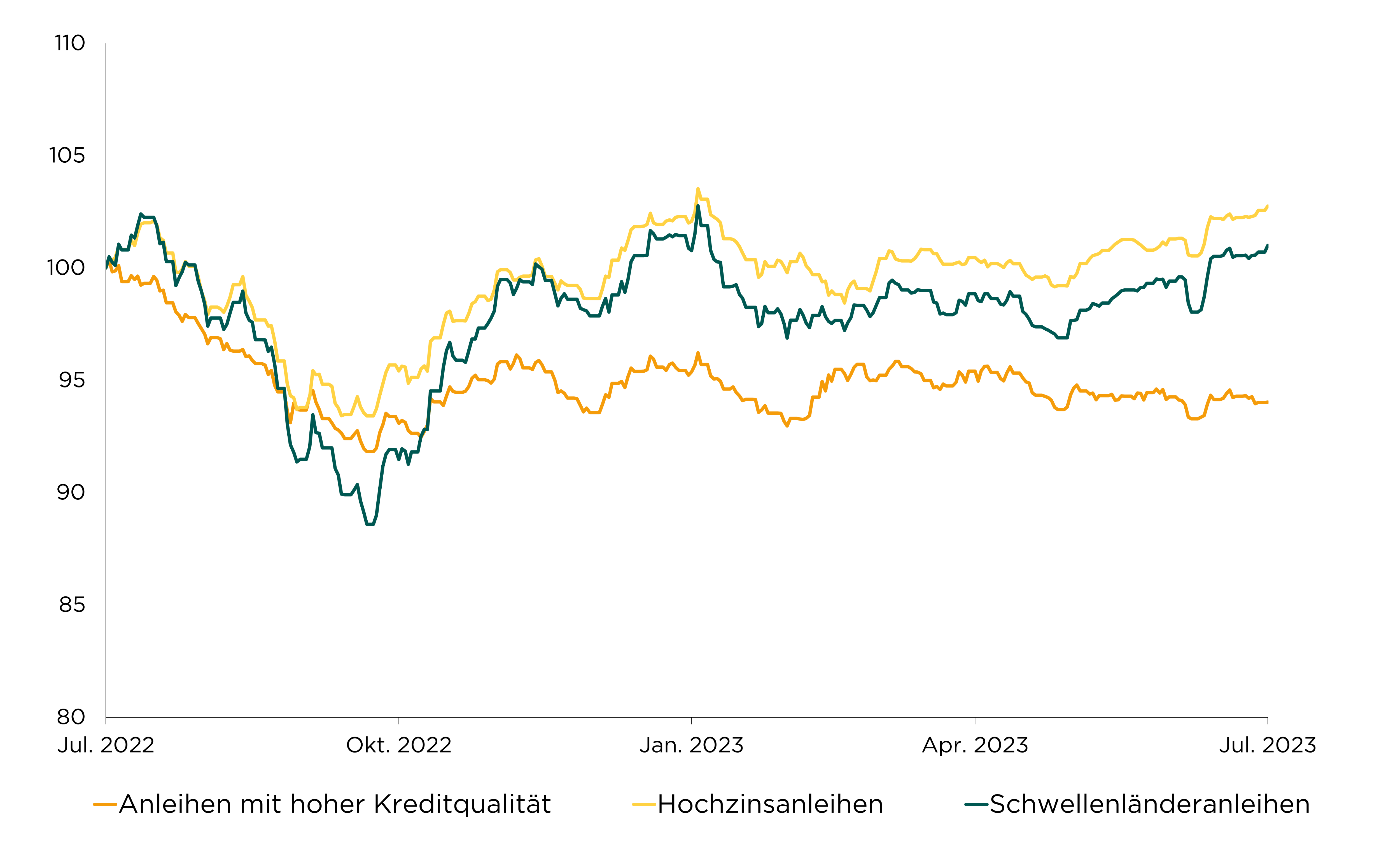

Die Rendite von zehnjährigen US-Staatsanleihenstieg Anfang Monat erstmals seit Februar wieder über 4 % und beendete den Juli bei rund 3,95 % knapp darunter. Demgegenüber erzielt ihr zwölfmonatiges Pendant eine Rendite von 5,35 %, womit die Zinskurve stark invertiert bleibt.

Trotzdem legten Schweizerfrankenobligationen (+0,2 %) im Juli zu, während Anleihen aus Industrienationen auch infolge der hohen Absicherungskosten (–0,25 %) nachgaben. Demgegenüber profitierten Hochzins- (+1,4 %) und Schwellenländeranleihen (+1,6 %) deutlich von den schwindenden Rezessionsängsten.

Wir rechnen bei den Kapitalmarktzinsen weiterhin mit einer erhöhten Volatilität und sind bei Obligationen mit hoher Kreditqualität sowie Hochzins- und Schwellenländeranleihen neutral gewichtet. Bei Hochzinsanleihen bevorzugen wir kurze Laufzeiten.

Entwicklung hohe Kreditqualität, Hochzins- und Schwellenländeranleihen (CHF-hedged)

Quelle: Bloomberg, Bank Avera

Quelle: Bloomberg, Bank Avera

Haben Sie gewusst ….

…. dass auch in der Schweiz im ersten Halbjahr deutlich mehr Firmenkonkurse (22 % mehr als im Vorjahr) zu verzeichnen waren? Im Gegensatz dazu blieben die Kreditrisikoprämien bei den Anleihen bislang auf sehr tiefen Niveaus.

Aktien

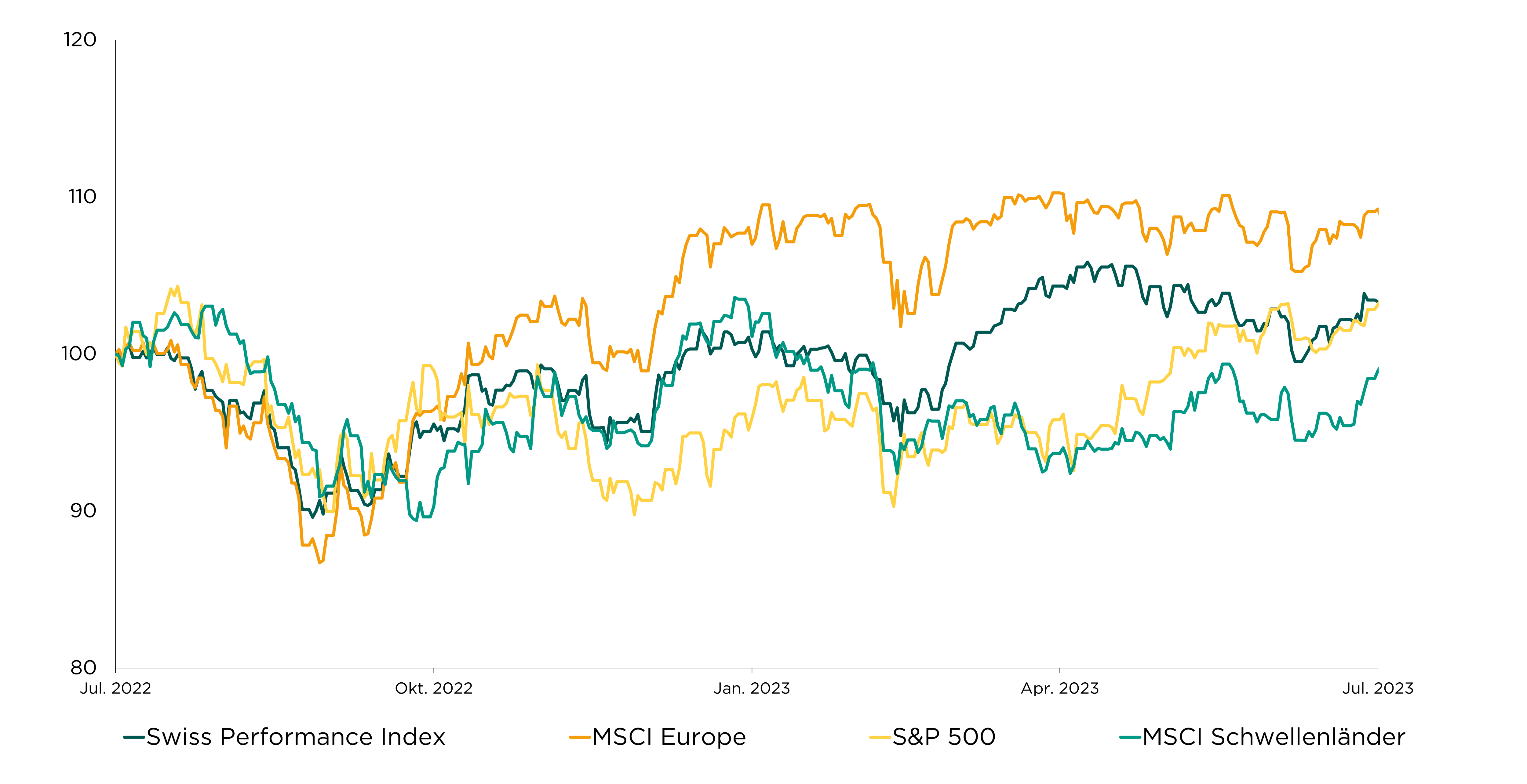

Die Aktienmärkte gaben im Juli zu Beginn etwas nach und erholten sich dann im Monatsverlauf aber langsam wieder. So entwickelten sich der Schweizer (+0,4 %) und der US-Aktienmarkt (+0,3 %) insgesamt positiv, während europäische Aktien mit –0,1 % zum Schluss etwas nachgaben.

Die im Jahresverlauf zurückgebliebenen Schwellenländeraktien (+3,3 %) zeigten sich robust. Dabei konnte Asien (+3,2 %) dank stärkerem China (+7,7 %) insgesamt zulegen und Lateinamerika (+2,2 %) präsentierte sich robust, während die europäischen Schwellenländer (+6,9 %) deutlich zulegten. Auch das energiekrisengeplagte Südafrika erholte sich mit +8,7 % deutlich.

Die Marktentwicklung bleibt schwer prognostizierbar. Wir bleiben sowohl bei Schweizer als auch bei Schwellenländeraktien übergewichtet.

Entwicklung ausgewählter Aktienmärkte (in CHF)

Quelle: Bloomberg, Bank Avera

Quelle: Bloomberg, Bank Avera

Haben Sie gewusst ….

…. dass sich die Stimmung der deutschen Exportindustrie auf dem tiefsten Wert seit Ausbruch der Corona-Pandemie befindet? Somit scheint die restriktive Geldpolitik in den USA und Europa nach und nach die gewünschte dämpfende Wirkung zu entfalten.

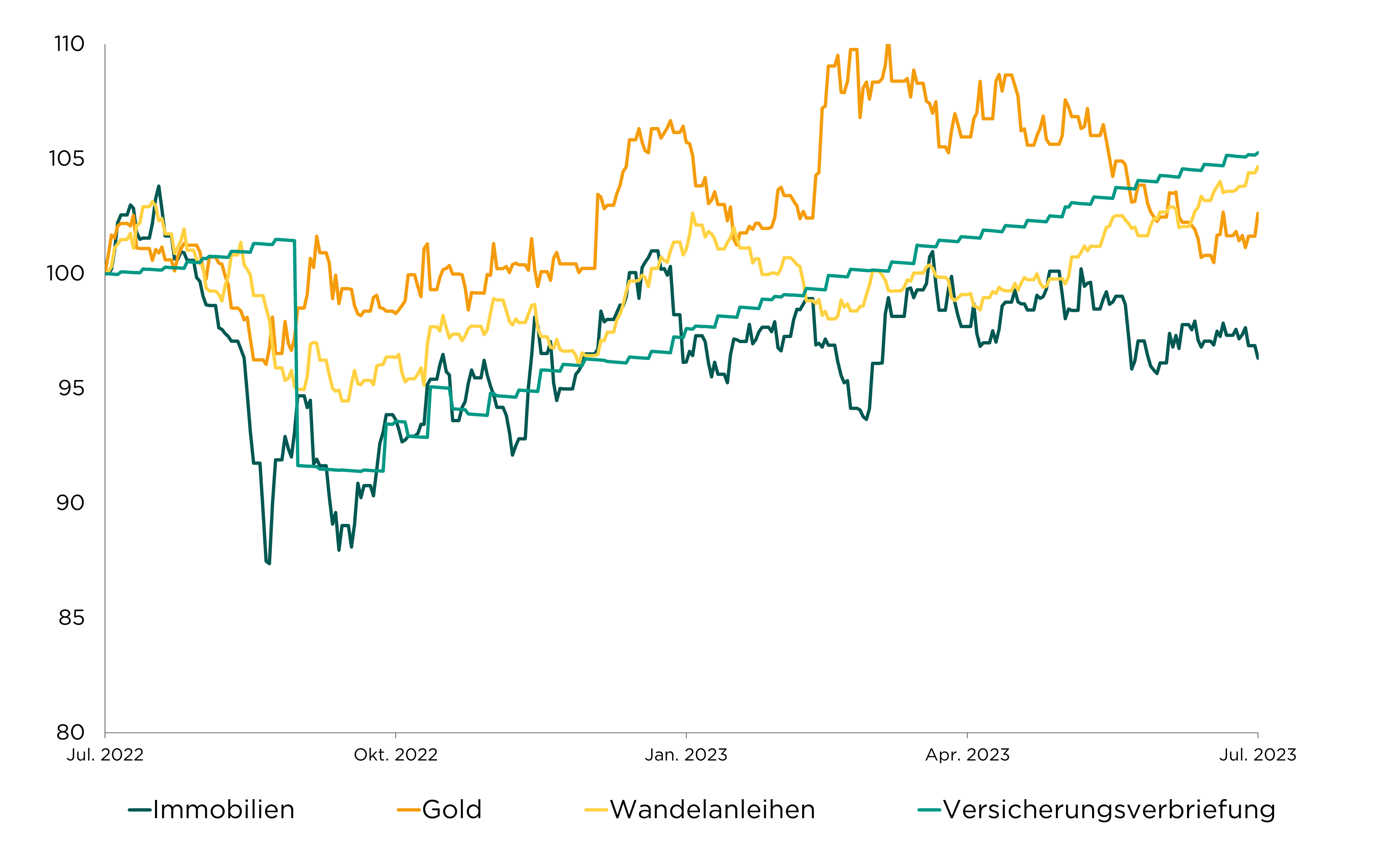

alternative anlagen

Kotierte Schweizer Immobilienfonds konnten im Juni zulegen (+0,2 %), wobei ihr aktuelles Agio (+11,9 %) besonders bei kommerziellen Liegenschaften (–11 %) weiterhin deutlich unter dem langfristigen Durchschnitt (rund 20 %) liegt. Das von Zentralbanken aufgrund der Dollarschwäche stark gefragte Gold (+0,2 %) schwächte sich insgesamt etwas ab.

Einen guten Monat erlebten Wandelanleihen (+1,9 %), da sich das Umfeld für wachstumsorientierte Firmen verbesserte. Dabei entwickelten sich unsere Anlagen in flexiblen Obligationenmanagern in diesem Monat leicht (–0,7 %) negativ.

Die im letzten Jahr durch den Hurrikan «Ian» belasteten Versicherungsverbriefungen

(+0,9 %) setzten ihre Erholung fort, da seither keine Schäden auftraten und sich die laufende Rendite stark verbessert hatte.

Entwicklung ausgewählter alternativer Anlagen (in CHF)

Quelle: Bloomberg, Bank Avera

Quelle: Bloomberg, Bank Avera

Haben Sie gewusst ….

…. dass gemäss Finanzstabilitätsbericht der Schweizerischen Nationalbank (SNB) zwischen 15 und 40 % der Schweizer Einfamilienhäuser und des Stockwerkeigentums überbewertet sind? Vor einem Jahr war erst von 10 bis 35 % die Rede gewesen.

währungen

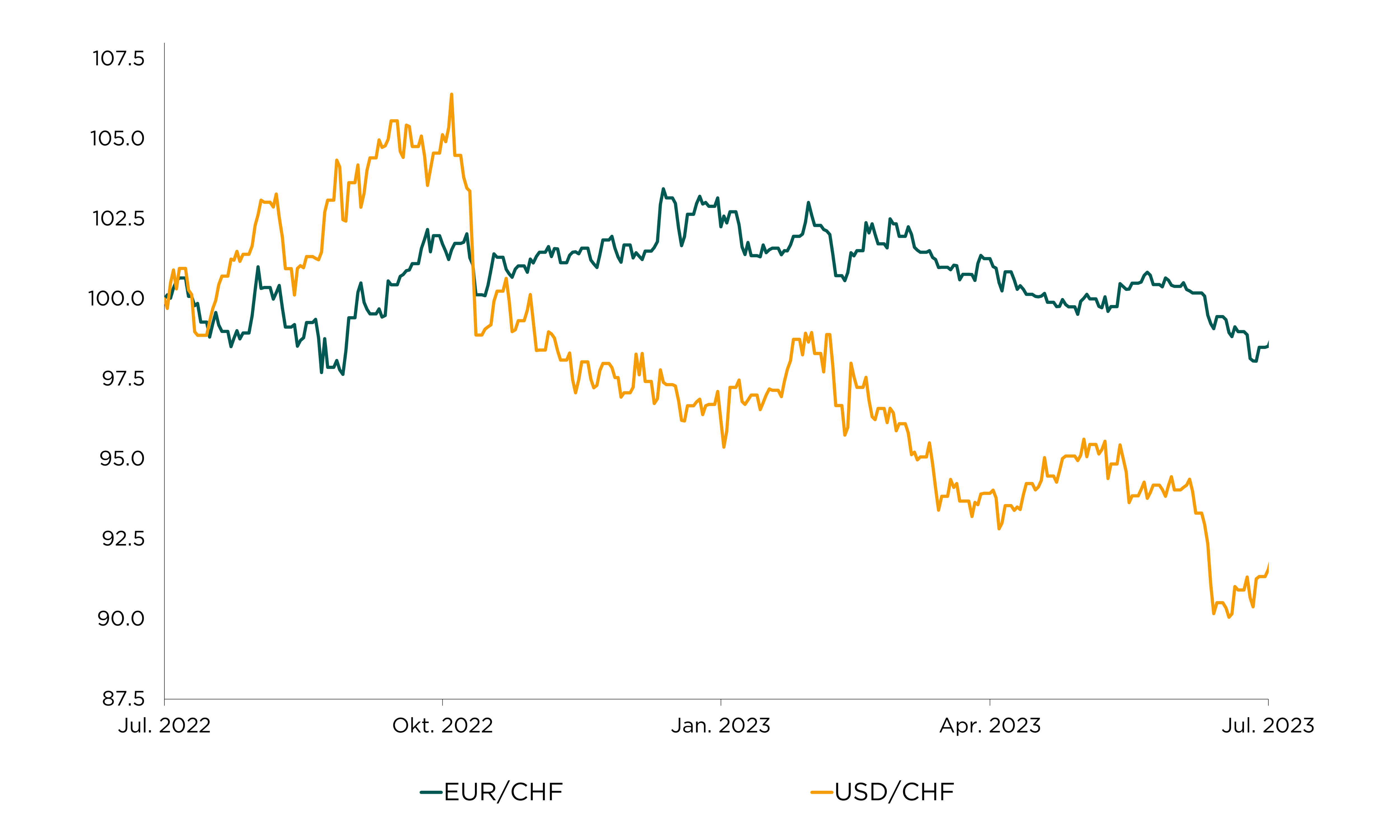

Der Euro (–1,9 %) hat seit Anfang Monat weiter nachgegeben und befindet sich mit CHF 0.958 nun wieder in einer klaren Abwärtsbewegung nahe dem bisherigen Tiefststand von CHF 0.95. Für den weiteren Verlauf wird insbesondere die Zinspolitik eine entscheidende Rolle spielen. Gegenwärtig werden höchstens noch zwei weitere 0,25 %-Zinsschritte der Europäischen Zentralbank erwartet, da sich die Inflation in Europa deutlich zurückbildet.

Der US-Dollar (–2,65 %) schwächte sich im Juli deutlich ab und steht bei CHF 0.872. Auf Niveaus um CHF 0.85 erfuhr er technische Unterstützung, die ihm wieder Auftrieb verlieh. Anderenfalls wäre mit weiteren gravierenden Kursverlusten zu rechnen, da unter dieser Marke keine technischen Widerstände mehr gegeben sind. Somit rücken die Fundamentaldaten stärker in den Fokus.

Entwicklung USD/CHF und EUR/CHF über die letzten zwölf Monate

Quelle: Bloomberg, Bank Avera

Quelle: Bloomberg, Bank Avera