Sind Sie sicher, dass Sie diesen Artikel entfernen möchten und damit den Bestell- prozess abbrechen?

Suchen

Kontakt

Telefon

Mo – Fr: 08.00 bis 17.30 Uhr

Standorte

Rechner

Chat

Bestellprozess Abbrechen

Produkt ist nicht kompatibel

Das Produkt kann auf Grund der bereits im Warenkorb befindlichen Produkte nicht hinzugefügt werden. Diese Produkte können nicht in Kombination angefragt werden.

Nur als Kunde

Aktuell sind keine Produkte vorhanden

Zurück zur Startseite

Privatkonto Plus

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

Aktuelle Situation an den Finanzmärkten

Aktuelle Entwicklung

An dem von US-Präsident Donald Trump titulierten «Tag der Befreiung» wurden am 2. April 2025 umfangreiche Zollmassnahmen angekündigt. Diese reziproken Zölle beinhalten einen generellen Basiszoll in der Höhe von 10 % und individuelle Zusatzzölle für 60 Länder.

Das Zollpaket ist damit stärker ausgefallen, als dies im Vorfeld erwartet worden ist, und hebt den Handelskonflikt auf eine neue Eskalationsstufe. Die landesindividuellen Abgaben, die Länder mit besonders hohen Handelsbarrieren für amerikanische Produkte stärker ins Visier nehmen sollen, variieren stark und muten willkürlich, ja bisweilen sogar absurd an.

Gegenüber der Schweiz wurde ein Strafzoll in der Höhe von 31 % für Ausfuhren in die USA verhängt – damit liegt der Wert deutlich höher als gegenüber der EU, wo eine Importzollrate von 20% verhängt wurde. Der hohe Zollsatz für die Schweiz basiert auf einer theoretischen von der Trump-Administration «berechneten» effektiven Zollrate von 61 % auf US-Exporte in die Schweiz – berücksichtigt wurden hier auch Kriterien wie angebliche Währungsmanipulation und sonstige Handelsbarrieren. Völlig unklar ist dabei, wie die Trump Regierung diese Bemessungsgrundlage berechnet hat, denn eigentlich gelten für Industrieprodukte aus den USA keine Importzölle. Im Vorfeld haben Analysten selbst mit voll eingerechneter Schweizer Mehrwertsteuer als «Handelshindernis» im schlimmsten Fall nur mit rund 9 % Strafzoll gerechnet.

Es ist der bisher aggressivste und folgenschwerste Schritt in der Handelspolitik des US-Präsidenten. Dies trifft viele Länder hart und dürfte die Weltwirtschaft in erheblichen Masse belasten. Ein Handelskrieg mit der Europäischen Union etwa scheint nun unausweichlich. Damit steigt auch das Risiko einer Stagflation in den USA erheblich, womit sich Trump ins eigene Fleisch schneiden dürfte und insbesondere die Haushalsbudgets der Arbeiterschicht in den USA massiv belastet.

Seinen Aussagen zu folge geht es Trump nun nicht mehr um Verhandlungen und «Deals», sondern um eine grundsätzliche Umgestaltung des globalen Wirtschafts- und Handelssystems. Diese könnte jedoch auch in einer lediglich zunehmende Isolation der USA münden und ihre Wettbewerbsfähigkeit nachhaltig schädigen, wenn sich der Welthandel künftig um die USA herum neu ausrichtet und so die US-Strafzölle kompensiert. Es stellt sich auch die Frage, ob Trump aufgrund des politischen Druckes in der mittleren Frist teilweise wieder Eingeständnisse auf diese Zollmassnahmen gewähren muss.

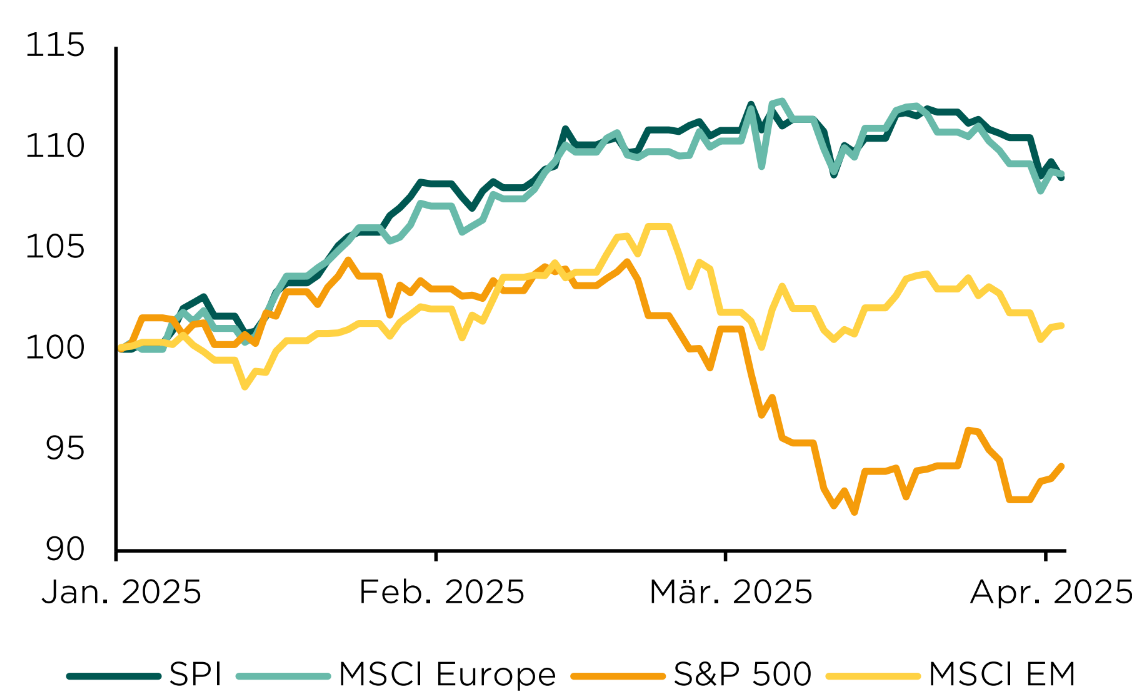

An den Finanzmärkten fielen die Reaktionen unterschiedlich aus. Wobei die europäischen Börsen heute Morgen rund 2 % und die Schweiz ca. 1,5 % schwächer eröffnet haben, zeichnen sich in den USA Einbussen von 3 % und mehr ab. Dieser Trend war bereits im Vorfeld zu sehen, wo die US-Märkte seit Jahresbeginn die nach der Trump Wahl aufgebauten Vorschusslorbeeren wieder ausgepreist haben:

YTD-Performance ausgewählter Aktienmärkte (in CHF)

Quelle: Morningstar, Bank Avera (Daten per 2. April 2025)

Die Unsicherheit an den Finanzmärkten dürfte anhalten. Anlagestrategisch ist dies jedoch kein Grund, um in kurzfristigen Aktionismus zu verfallen und es sollte bedacht werden, dass eine höhere Volatilität typischerweise auch langfristig höhere Renditechancen bietet (vgl. Anhang auf Seite 2).

Wichtig bleibt hingegen eine ausreichende Diversifikation und auch die Übergewichtung des Schweizerischen Heimmarktes bietet trotz Gegenwind aus den USA Vorteile. Wie die Geschichte schon mehrfach gezeigt hat, verhält sich das Schweizerische Exportangebot wenig preiselastisch, da sich viele der hierzulande produzierten Qualitäts- und Spezialprodukte nicht einfach durch andere Lösungen ersetzen lassen.

Zudem muss aus Schweizerfrankensicht das tiefe Zinsniveau und die damit einhergehende Alternativlosigkeit zu kurzfristig risikoreicheren Realinvestitionen wie Aktien beachtet werden. Vor diesem Hintergrund sehen wir aus SchweizerAnlegersicht keine Notwendigkeit, das Aktienexposure drastisch zu reduzieren. Vielmehr empfehlen wir auf eine ausreichende Portfoliodiversifikation zu achten und an der Anlagestrategie festzuhalten.

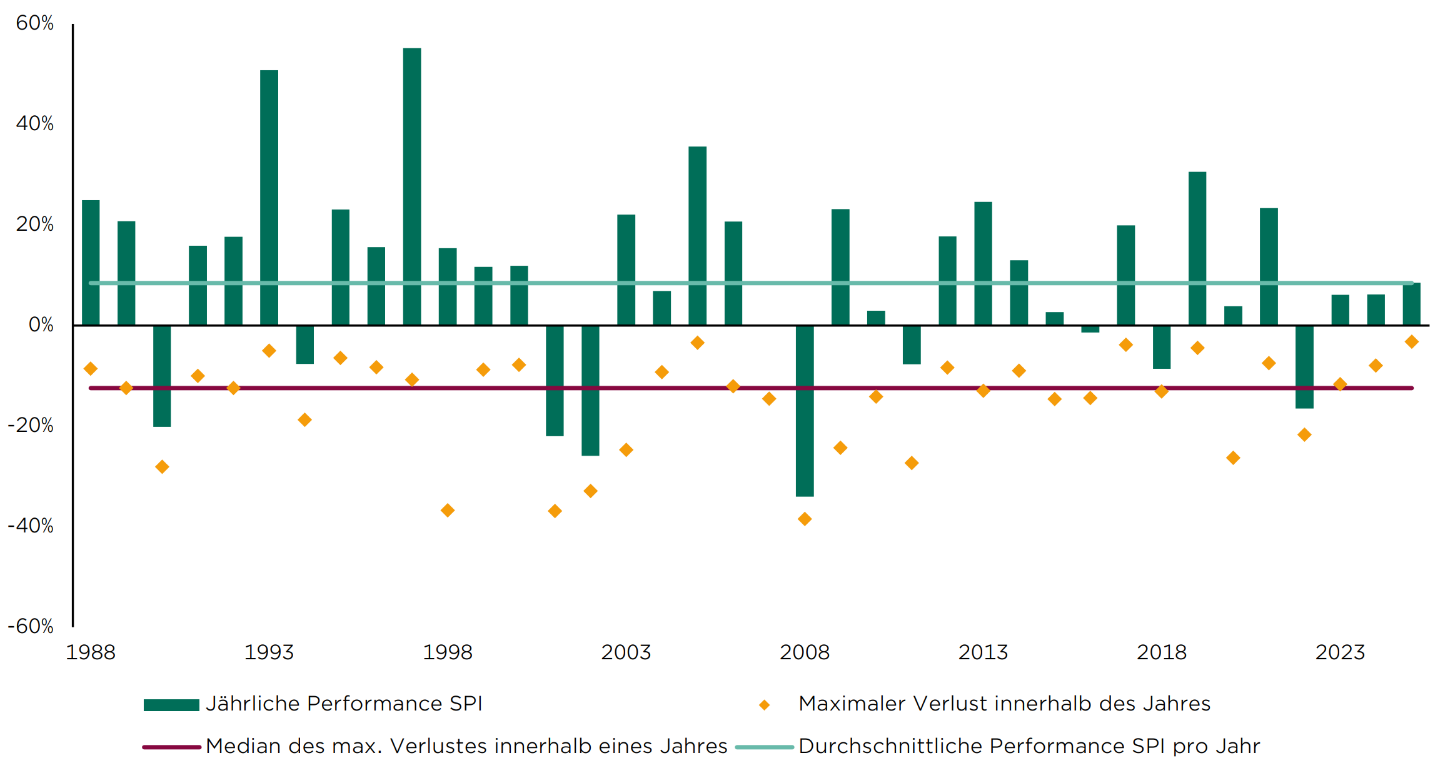

Aktienmarkt Schweiz: Entwicklung der jährlichen Performance des SPI's und des maximalen Verlustes innerhalb eines Jahres

Quelle: Morningstar, Bank Avera (Daten per 2. April 2025)

Interpretation der Grafik

Im Durchschnitt (gemessen am Median) belief sich der maximale Verlust des SPI’s innerhalb eines Jahres (1988 – 2024) auf 12.4 %. Die durchschnittliche Jahresperformance im gleichen Zeitraum betrug 8.4 %. Zahlen per 2. April 2025: YTD-Performance: + 8.5 % / bisheriger maximaler Jahresverlust: -3.2 %.

Fazit

Rücksetzer an den Aktienmärkten sind nicht aussergewöhnlich. Diese Kursschwankungen (gemessen an der Volatilität) sind der Preis für langfristig höhere Renditechancen.