Sind Sie sicher, dass Sie diesen Artikel entfernen möchten und damit den Bestell- prozess abbrechen?

Suchen

Kontakt

Telefon

Mo – Fr: 08.00 bis 17.30 Uhr

Standorte

Rechner

Chat

Bestellprozess Abbrechen

Produkt ist nicht kompatibel

Das Produkt kann auf Grund der bereits im Warenkorb befindlichen Produkte nicht hinzugefügt werden. Diese Produkte können nicht in Kombination angefragt werden.

Nur als Kunde

Aktuell sind keine Produkte vorhanden

Zurück zur Startseite

Privatkonto Plus

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

Unsere Sicht auf die Märkte

«Im Grunde sind alle Modelle falsch, aber einige sind nützlich.»

George Box (1919-2013), Statistiker.

Also können auch falsche Modelle hilfreich für die Vorhersage der Wirtschaft und das Risikomanagement sein. Denn auch wenn sie die Realität nicht vollständig abbilden, können sie wertvolle Aussagen liefern und Zusammenhänge aufzeigen. Will man

jedoch mehr erreichen, führt die Tendenz zur Überparametrisierung zu einer Verwässerung des sichtbaren Ursache-Wirkungsgefüges.

Dies kann auch im Bereich der künstlichen Intelligenz (KI) beobachtet werden, was die Vermutung nährt, dass diese mehr verspricht, als sie halten kann. Entsprechend ist auch der Begriff des maschinellen Lernens gegenüber dem der KI vorzuziehen. Denn typischerweise verstehen die vielbejubelten Sprachmodelle ihre eigenen Antworten nicht und können auch keine eigenen logischen Schlüsse ziehen, sondern lediglich Sätze generieren, die mit hoher Wahrscheinlichkeit zur gestellten Frage passen.

Es drängt sich die Frage auf, ob maschinelles Lernen tatsächlich die erwarteten Effizienz- und Wachstumsgewinne erzielen kann oder ob es letztlich nur zu einer Neuverteilung des Wertschöpfungskuchens kommt. Bei Letzterem würde sich ein Grossteil der Wertsteigerungen wieder in Luft auflösen. Deshalb verfolgen wir eine möglichst robuste und langfristig ausgerichtete Anlagestrategie.

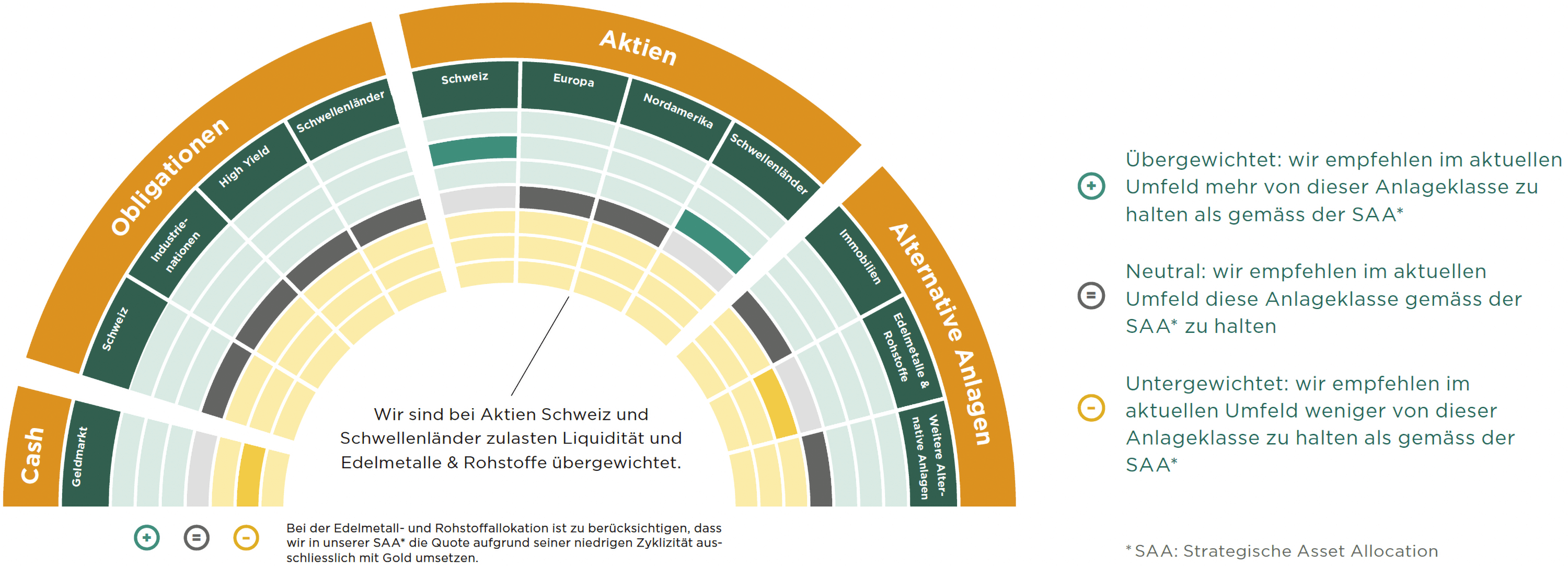

Wir sind bei Schweizer und Schwellenländeraktien zulasten Liquidität und Gold übergewichtet und achten auf eine hohe Qualität bei der Titelauswahl. Dabei bleiben wir flexibel, um auf Veränderungen der Marktlage reagieren zu können.

Unsere aktuelle Positionierung

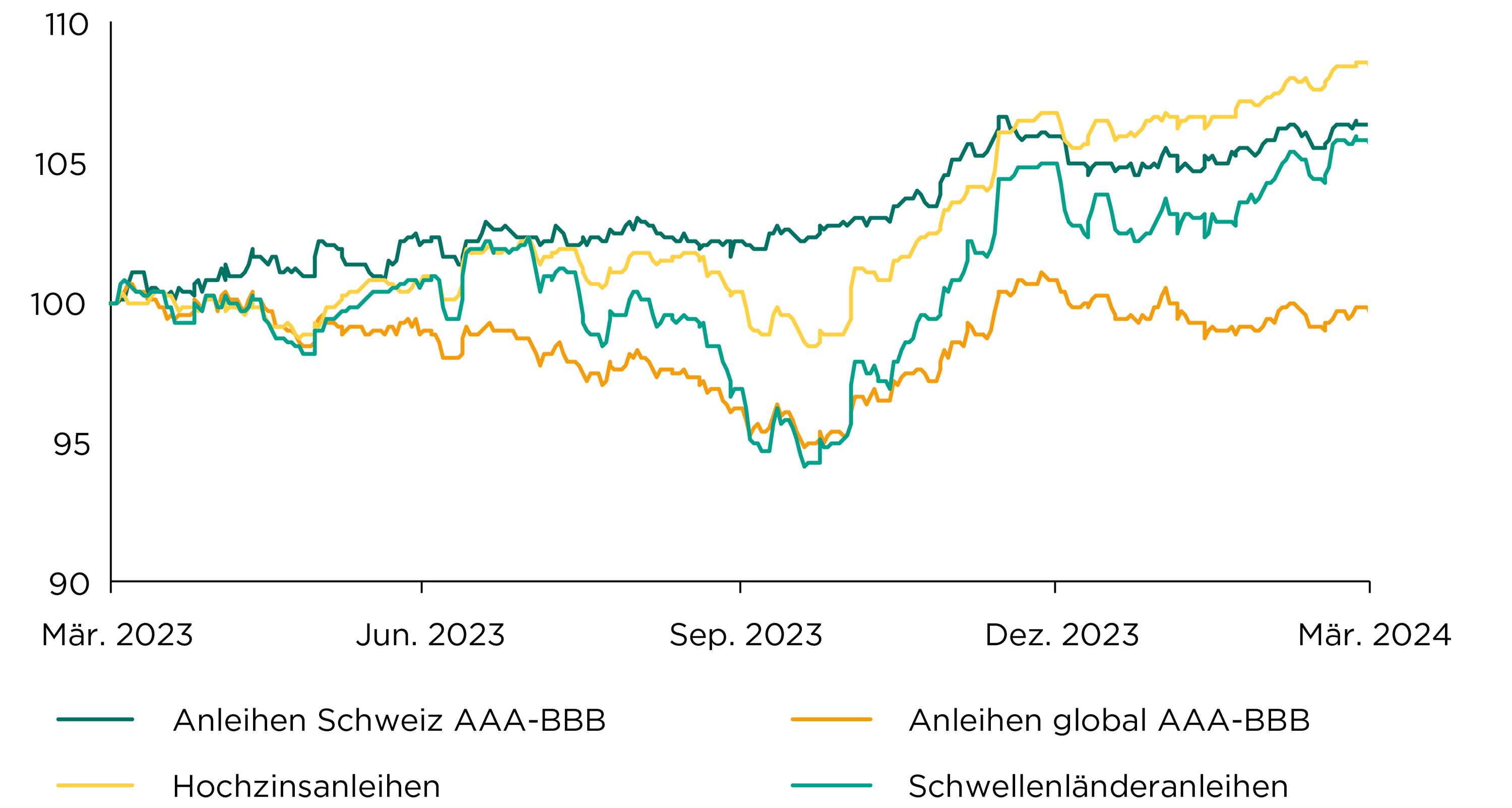

Die Obligationenmärkte wurden durch die Leitzinssenkung um 0,25 % der Schweizerischen Nationalbank (SNB) auf neu 1,5 % überrascht. Diese verteuert die bereits hohen laufenden Absicherungskosten für Fremdwährungsanleihen weiter. Diese betragen mittlerweile für drei Monate 4,15 % beim US-Dollar und 2,5 % beim Euro.

Die Rendite von zehnjährigen US-Staatsanleihen bewegt sich um 4,25 %, während ihr zwölfmonatiges Pendant bei 5 % liegt. Wir rechnen bei Anleihen mit einer soliden Performanceentwicklung. Trotz tiefer Rendite für Schweizerfrankenanleger, besteht

bei globalen Anleihen mit hoher Kreditqualität für den Fall einer deutlichen Wachstumsabschwächung ein attraktives Kursgewinnpotenzial.

Wir sind bei allen Anleihenkategorien neutral positioniert und bei Hochzinsanleihen

defensiv ausgerichtet.

Entwicklung hohe Kreditqualität, Hochzins und Schwellenländeranleihen

(CHF-hedged)

Quelle: Bloomberg, Bank Avera

«Die Europäische Zentralbank (EZB) könnte die Zinsen früher senken als die USA», sagte EZB-Ratsmitglied Robert Holzmann in einem Interview. «In Europa wächst die Wirtschaft langsamer als in den USA. Dadurch könnte es sein, dass sich die Preisentwicklung bei uns stärker abschwächt.»

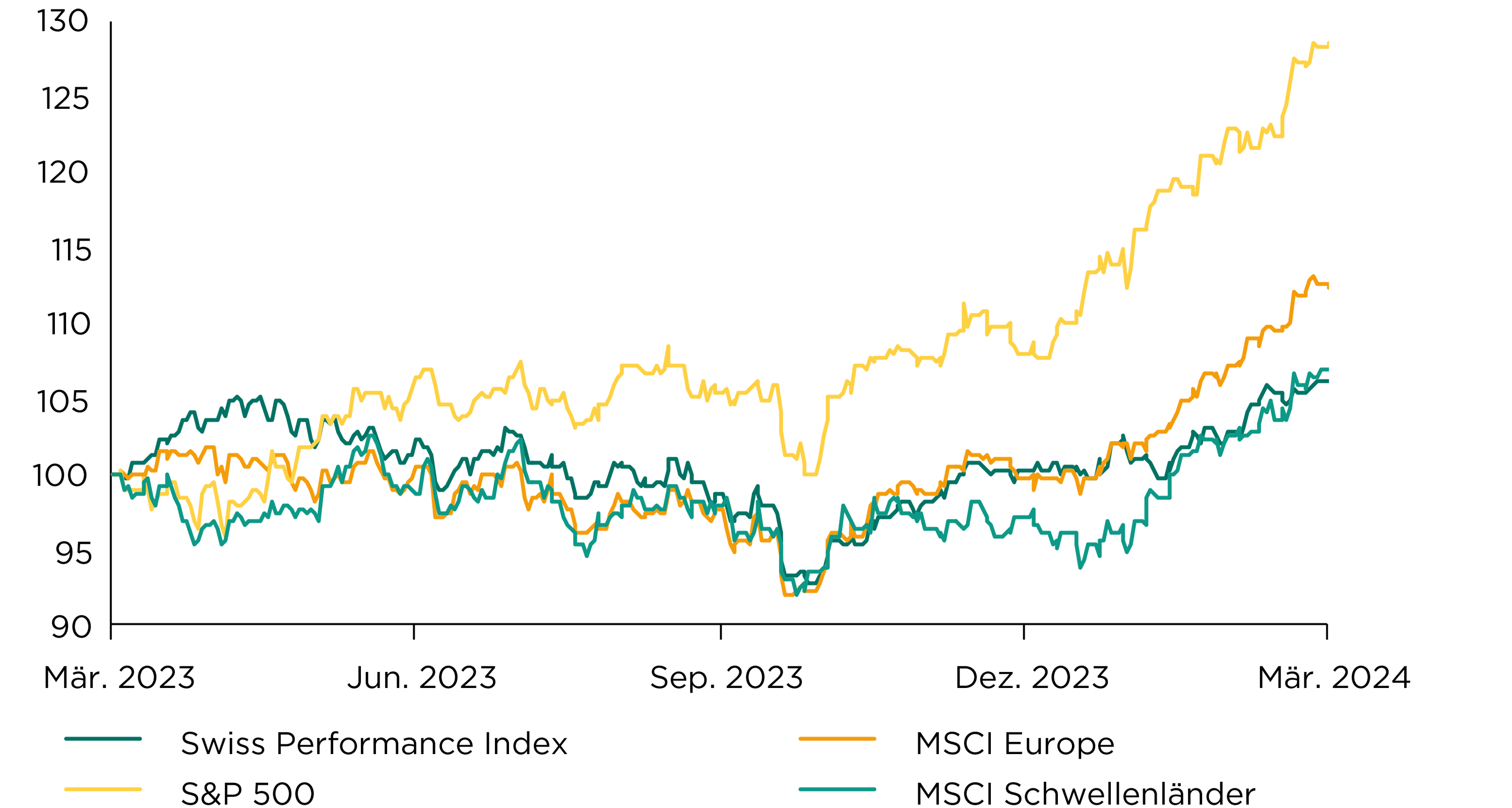

Die Aktienmärkte zeigen sich vom zaghaften Inflationsrückgang wenig beeindruckt und lassen sich von weiter steigenden Wachstumserwartungen beflügeln. Dies betrifft nun auch viele Qualitätsfirmen, deren Kursentwicklung bislang zurückgeblieben ist

und die nun von der zweiten Welle des Anlagethemas der künstlichen Intelligenz profitieren könnten.

So könnte sich der Anlegerschwerpunkt jetzt über die amerikanischen «Super Seven»-Unternehmen und die europäischen «Granolas» ausweiten, was insgesamt auch für den schweizerischen und europäischen Aktienmarkt positiv sein dürfte, insbesondere weil für Ersteren negative Wachstumsraten erwartet werden.

Wir sind bei Schweizer und Schwellenländeraktien übergewichtet und achten auf eine hohe Qualität bei der Titelauswahl.

Entwicklung ausgewählter Aktienmärkte (in CHF)

Quelle: Bloomberg, Bank Avera

Haben Sie gewusst ….

…. dass die Stimmungsindikatoren (Einkaufsmanagerindizes) in der Schweiz nun nicht mehr nur für die Industrie (45,2), sondern nun neu auch für den Dienstleistungssektor (47,6) unter der Wachstumsschwelle von 50 Punkten liegen und somit auf eine Abkühlung des Wirtschaftswachstums hindeuten?

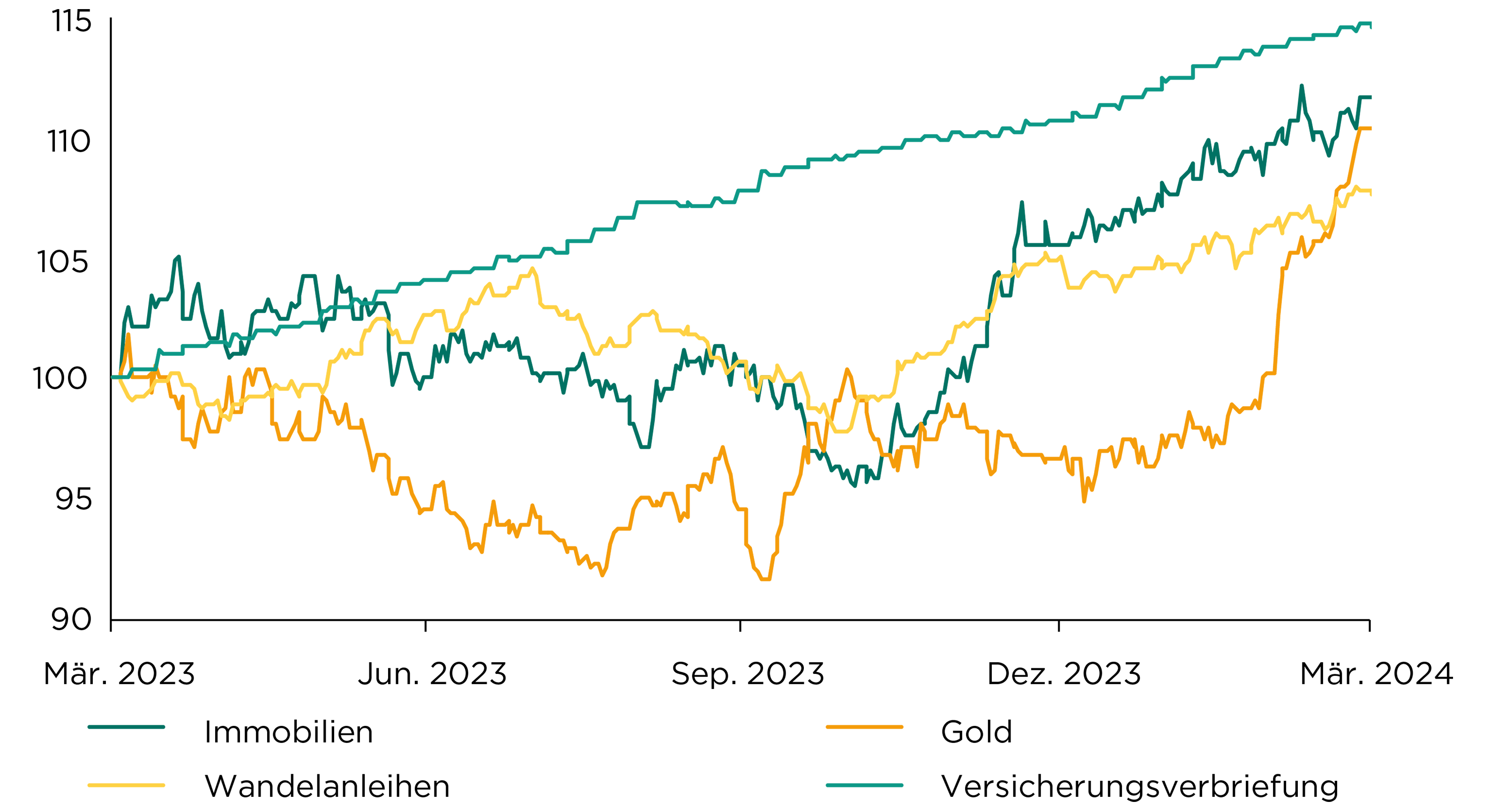

Alternative anlagen

Kotierte Schweizer Immobilienfonds profitieren weiterhin vom bestehenden Nachfrageüberhang im Bereich Wohnen und den rückläufigen Zinsen. Gold hat innert Monatsfrist in Schweizerfranken 11,2 % zugelegt, was kaum fundamental zu begründen ist, weshalb die Entwicklung weiter beobachtet werden muss, auch weil damit das

Risiko von Rücksetzern steigt.

Wandelanleihen haben leicht zugelegt und befinden sich aufgrund der tiefen Volatilität auf einem günstigen Bewertungsniveau. Unsere Anlagen in flexiblen Obligationenmanagern konnten im März von den ruhigen Obligationenmärkten profitieren, während Versicherungsverbriefungen von den weiterhin attraktiven Versicherungsprämien Rückenwind erhielten.

Wir sind bei Gold leicht untergewichtet und bei den übrigen alternativen Anlageklassen neutral positioniert.

Entwicklung ausgewählter alternativer Anlagen (in CHF)

Quelle: Bloomberg, Bank Avera

Haben Sie gewusst ….

…. dass der Bitcoin seit seinem Höchststand von fast 74 000 US-Dollar Mitte März zwischenzeitlich bereits wieder über 10 % an Wert verloren hat? Die Nachfrage nach Bitcoin-ETFs hat nun nachgelassen, was nicht zuletzt auch Gewinnmitnahmen sein dürften, die den Markt belasten.

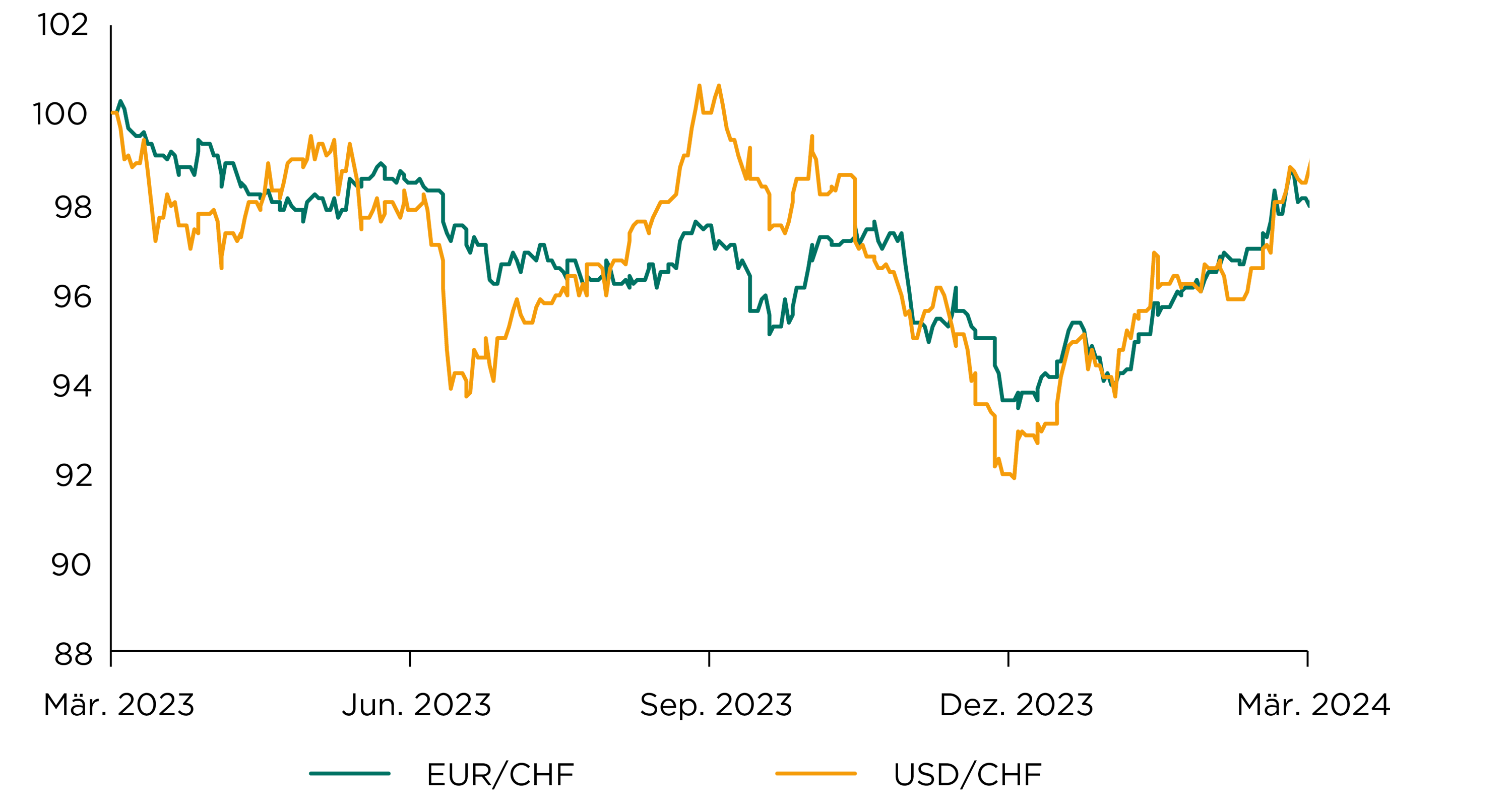

Der Schweizerfranken setzt unterstützt durch den ersten Lockerungsschritt der Schweizerischen Nationalbank (SNB) seine diesjährige Schwächephase fort, womit der Euro auf über CHF 0.97 zulegen konnte. In der kurzen Frist scheint das Erreichen der

Parität zum Schweizerfranken möglich, wobei dann technische Widerstände zu erwarten sind und die Gemeinschaftswährung fundamental weiter zur Schwäche neigen dürfte.

Der US-Dollar konnte ebenfalls vom schwachen Schweizerfranken profitieren und wieder über die Marke von CHF 0.90 steigen. Die weitere Eskalation der Nahostkrise sowie die erwartet starke US-Wirtschaft verleihen dem US-Dollar in der kurzen Frist

weiter Rückenwind. Längerfristig sorgen jedoch das hohe Handelsbilanzdefizit und die steigende Verschuldung für anhaltenden Gegenwind.

Entwicklung USD/CHF und EUR/CHF über die letzten zwölf Monate

Quelle: Bloomberg, Bank Avera

Quelle: Bloomberg, Bank Avera