Sind Sie sicher, dass Sie diesen Artikel entfernen möchten und damit den Bestell- prozess abbrechen?

Suchen

Kontakt

Telefon

Mo – Fr: 08.00 bis 17.30 Uhr

Standorte

Rechner

Chat

Bestellprozess Abbrechen

Produkt ist nicht kompatibel

Das Produkt kann auf Grund der bereits im Warenkorb befindlichen Produkte nicht hinzugefügt werden. Diese Produkte können nicht in Kombination angefragt werden.

Nur als Kunde

Aktuell sind keine Produkte vorhanden

Zurück zur Startseite

Privatkonto Plus

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

Anlagestrategie März 2025

Unsere Sicht auf die Märkte

Die neue US-Regierung lieferte auch im vergangenen Monat Schlagzeilen am Laufmeter. Dabei wurde nun auch Europa durch das «Ge(t)rumpel» mächtig durchgeschüttelt, mit dem der über Jahrzehnte aufgebaute Multilateralismus von den USA abrupt beendet wird. Die US-Wirtschaft reagiert zunehmend verunsichert mit höherer Volatilität, steigenden Inflationserwartungen und sich eintrübenden Konjunkturindikatoren.

Der US-Aktienmarkt hat trotz solider Gewinnzahlen für das vierte Quartal einen schwachen Jahresstart hingelegt und besonders amerikanische Small- und Mid-Caps stehen seit den US-Wahlen unter Druck. Es stellt sich zunehmend die Frage, ob das Mittel der Brechstange wirklich dazu dienen kann, ein insgesamt wirtschaftsfreundliches Umfeld zu schaffen. Erstaunlicherweise gelang den europäischen Börsen ein ausgezeichneter Jahresstart und auch China ist mit einer Tech-Aktienrally im Februar durchgestartet.

Die Märkte dürften schwankungsanfällig bleiben und das Augenmerk wird sich verstärkt auf die US-Wirtschaftsdaten richten, die den Takt für deren Geldpolitik vorgeben. Hierbei ist die amerikanische Notenbank (Fed) nicht zu beneiden, da sie möglicherweise vor eine heikle Wahl gestellt wird, sollte sich die US-Wirtschaft tatsächlich in Richtung einer Stagflation bewegen. Denn eine solche führt zu einem geldpolitischen Zielkonflikt und verlangt nach abgestimmten fiskalpolitischen Massnahmen. Dies wirft die Frage auf, ob und wie Trump und Powell zusammenarbeiten können.

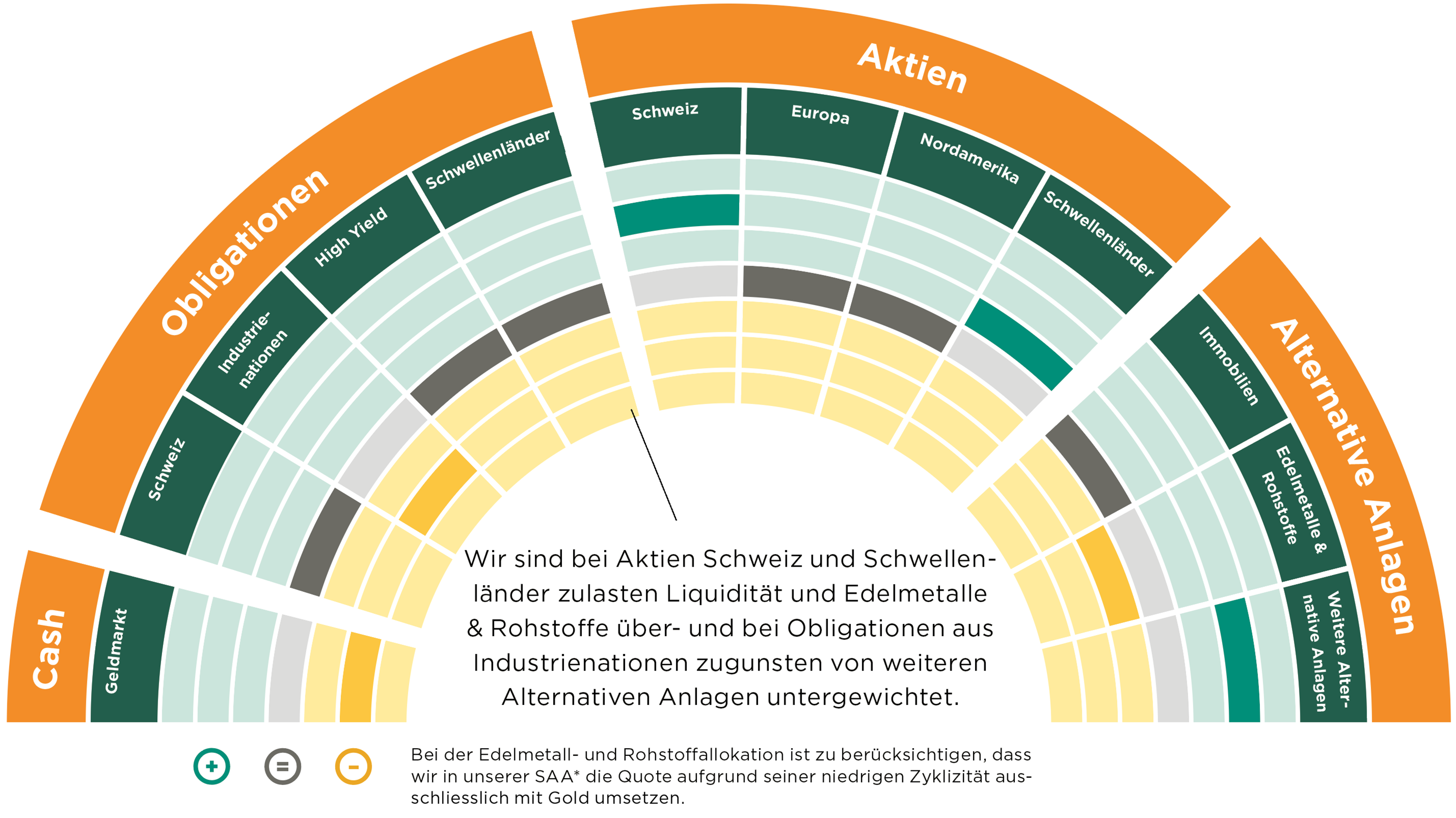

Wir sind bei Schweizer und bei Schwellenländeraktien übergewichtet investiert und führen das Untergewicht bei Obligationen aus Industrienationen zugunsten weiterer alternativer Anlagen fort.

Unsere aktuelle Positionierung

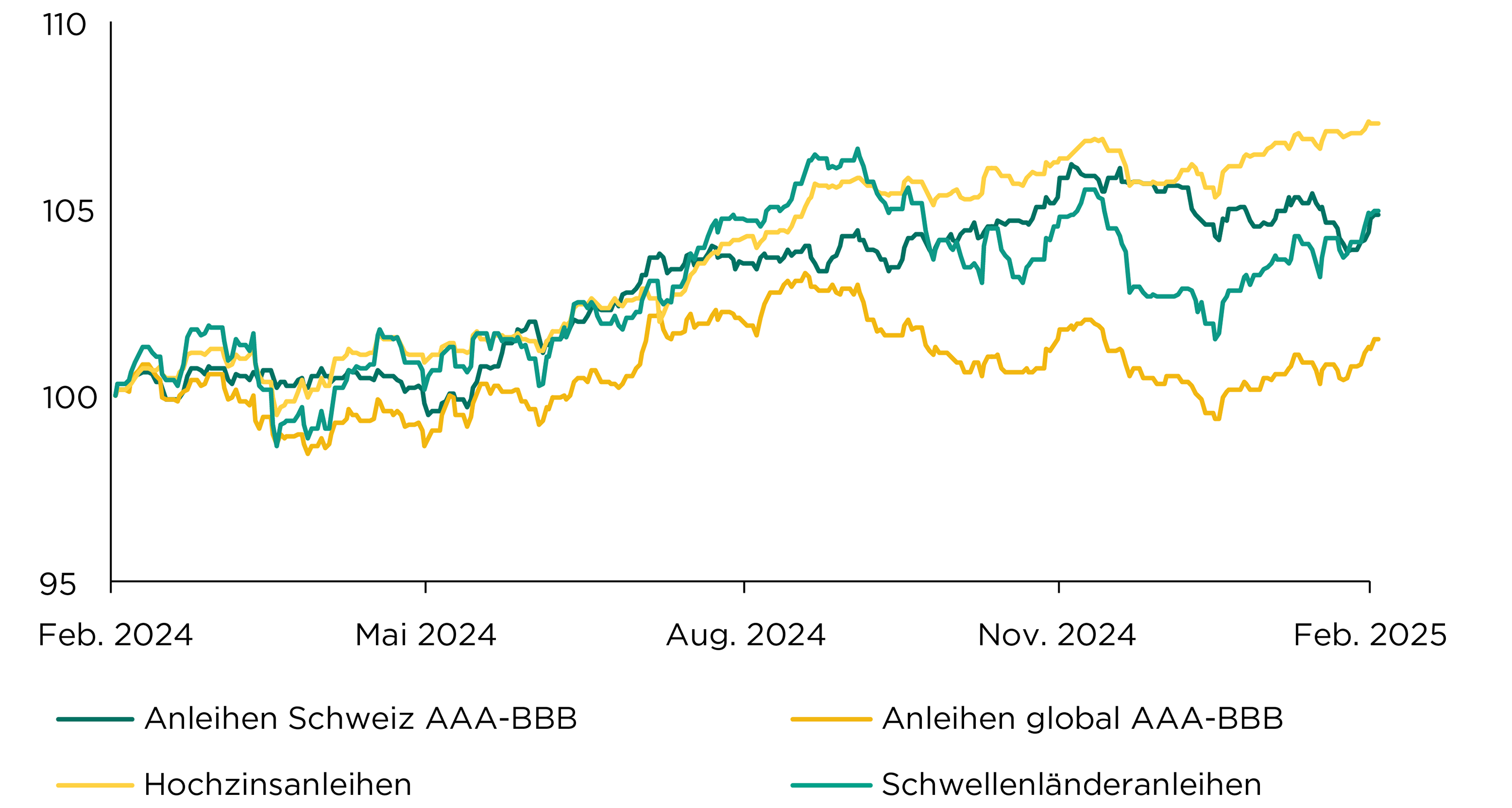

Die Rendite von zehnjährigen US-Staatsanleihen ist nach einer vorübergehenden Seitwärtsbewegung bis Mitte Februar um 0,25 % gefallen und liegt nun bei 4,25 %. Die deutliche Abflachung der US-Zinskurve deutet auf ein gestiegenes Rezessionsrisiko hin. Auch in Europa gab das lange Ende nach, wenn auch hier die Zinskurvenverflachung weniger ausgeprägt war, da sich die Wirtschaft trotz schwierigem Umfeld langsam zu erholen scheint.

Bei Obligationen mit hoher Kreditqualität konnten globale Anleihen (0,7 %) leicht zulegen, während Schweizer Anleihen praktisch unverändert blieben. Wir sehen hier aufgrund des tiefen Schweizerfrankenzinsniveaus nur noch ein eingeschränktes Renditepotenzial. Dafür konnten sowohl Schwellenländerobligationen (1,1 %) als auch Hochzinsanleihen (0,5 %) zulegen. Wir halten am Untergewicht bei den globalen Anleihen fest.

Entwicklung hohe Kreditqualität, Hochzins und Schwellenländeranleihen

(CHF-hedged)

Quelle: Bloomberg, Bank Avera

«Es dürfte nach meinen derzeitigen Informationen keine Konsequenzen für die Schweiz geben», sagte Bundespräsidentin Keller-Sutter im Hinblick auf den sich abzeichnenden Handelsstreit zwischen den USA und der EU. Dazu hielt sie zahlreiche Treffen mit EU-Vertretern ab.

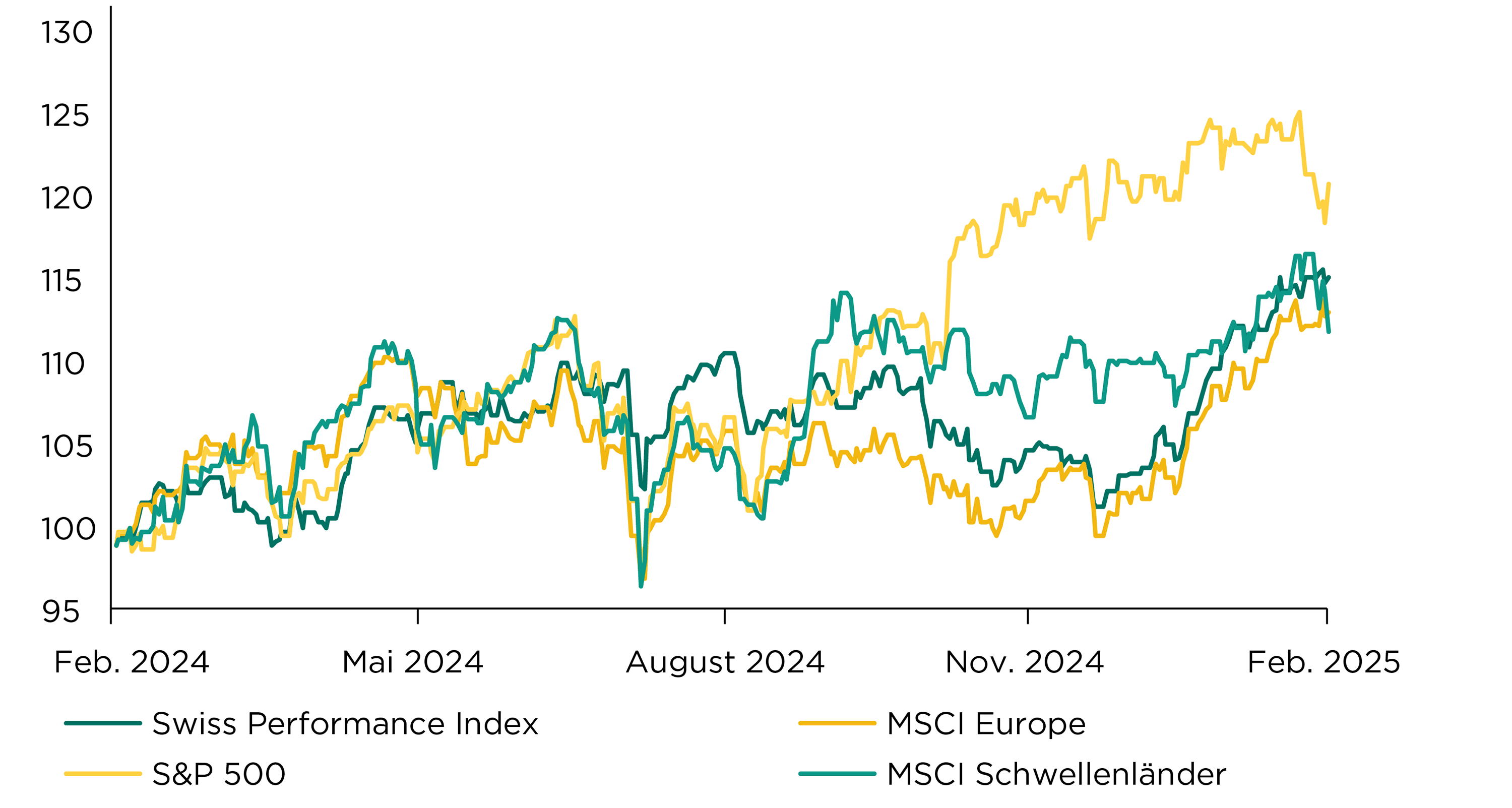

Der US-Aktienmarkt ist im Februar auf den Stand zu Jahresbeginn zurückgefallen, während sich die europäischen Märkte (+2,4 %) und die Schweiz (+2,2 %) im Bereich ihrer Allzeithochs halten konnten. Dabei standen auch die grossen US-Technologiewerte unter Druck (–11,5 %), da sich die Tech-Euphorie nach China (+15 %) verlagert hat, womit auch die Schwellenländer als Ganzes (+2,2 %) den Monat positiv beenden konnten. Damit wurden die Vorschusslorbeeren an Donald Trump bereits wieder ausgepreist, da neben den ungünstigen Inflationserwartungen nun auch das schwindende Konsumentenvertrauen auf die Stimmung drückt. Dies dürfte nicht zuletzt auch mit den radikalen Abbaumassnahmen beim US-Staatsapparat zu tun haben, die für Verunsicherung sorgen.

Wir sind bei Schweizer und bei Schwellenländeraktien übergewichtet und bevorzugen Titel mit hoher Qualität.

Entwicklung ausgewählter Aktienmärkte (in CHF)

Quelle: Bloomberg, Bank Avera

Haben Sie gewusst:

…. dass Apple nach Donald Trumps Ankündigung von Importzöllen Investitionen von mehr als USD 500 Mia. in den USA in Aussicht stellt und dabei in den kommenden vier Jahren mehr als 20 000 Beschäftigte einstellen will? Bereits in Trumps erster Amtszeit hatte sich Apple erfolgreich gegen drohende Zusatzzölle auf seine Computer-Uhren zur Wehr gesetzt.

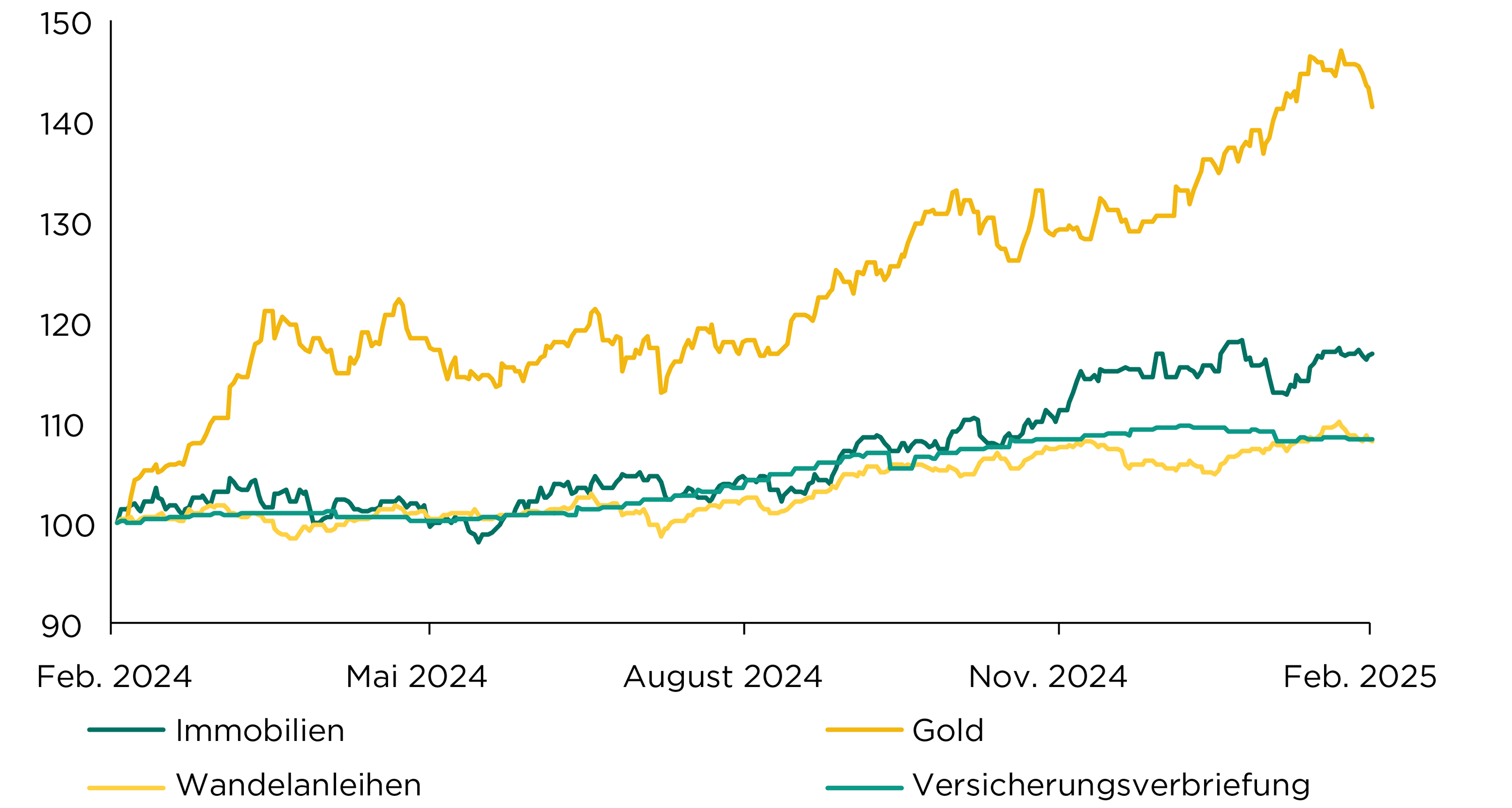

Die anhaltende Kombination von tiefen Schweizerfrankenzinsen und hohen Unsicherheiten spricht weiterhin für diversifizierende alternative Anlagen. Nach der leichten Konsolidierung im Vormonat konnten kotierte Schweizer Immobilienfonds im Februar wieder kräftig zulegen (+3,4 %). Dafür verlangsamte sich der Preisauftrieb beim Gold, das im Monatsvergleich nur noch leicht (+1,4 %) zulegen konnte.

Wandelanleihen (–1,0 %) bekamen den schwachen US-Aktienmarkt ebenfalls zu spüren. Dafür legten unsere flexiblen Obligationenmanager trotz volatiler Zinsmärkte erneut zu (+1,0 %). Jedoch gaben Versicherungsverbriefungen leicht nach (–0,5 %), womit ihre Risikoprämie nun auf über 6 % kletterte, was einem sehr attraktiven Niveau entspricht.

Wir sind bei den weiteren alternativen Anlagen im Bereich nachrangiger Unter nehmensanleihen übergewichtet.

Entwicklung ausgewählter alternativer Anlagen (in CHF)

Quelle: Bloomberg, Bank Avera

Haben Sie gewusst:

…. dass der Bitcoin im Februar 20 % an Wert eingebüsst hat? Auf diesem Niveau befindet sich die Kryptowährung aus markttechnischer Sicht in einem «Bärenmarkt». Das heisst, es zeichnen sich über einen längeren Zeitraum sinkende Kurse ab. Anleger fürchteten insbesondere weitere Strafzölle durch die USA, was den allgemeinen Risikoappetit minderte.

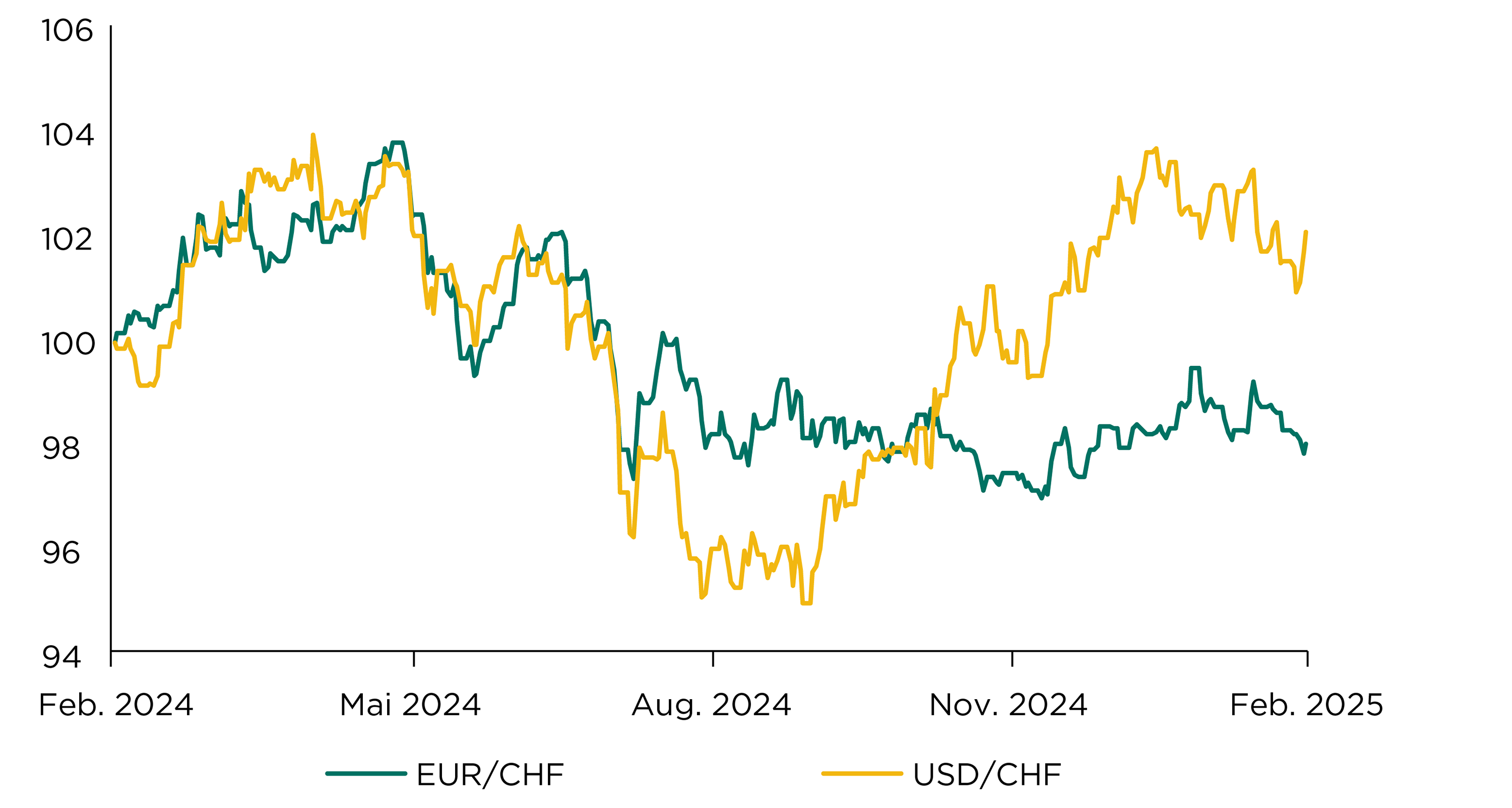

Der Euro konnte sich im Februar nur knapp halten und verlor 0,75 % gegenüber dem Schweizer Franken, womit er auf CHF 0.937 schloss. Fundamental gesehen spricht wenig für einen stärkeren Euro, da sich die europäische Wachstumsdynamik nur zaghaft entfalten kann und die Verschuldungsproblematik bei Kernstaaten zunehmend belastet. Technisch betrachtet kann vorerst mit einer weiteren Seitwärtsbewegung gerechnet werden.

Auch der US-Dollar neigte zur Schwäche (–0,9 %) und kam bei CHF 0.903 zu liegen. Dabei scheint er für weitere Abgaben anfällig zu bleiben. Die martialisch anmutende US-Zollpolitik und die schwelende Auseinandersetzung zwischen Regierung und Notenbank dürften für Bewegung sorgen. Zudem scheint der US-Dollar technisch betrachtet bei CHF 0.905 auf Widerstand nach oben zu stossen.

Entwicklung USD/CHF und EUR/CHF über die letzten zwölf Monate

Quelle: Bloomberg, Bank Avera

Quelle: Bloomberg, Bank Avera

«Es wurde argumentiert, dass angesichts der vorherrschenden Unsicherheiten grössere Vorsicht beim Umfang und beim Tempo weiterer Zinssenkungen geboten sei, wenn sich die Leitzinsen dem neutralen Bereich nähern», hiess es im Protokoll der Europäischen Zentralbank.