Sind Sie sicher, dass Sie diesen Artikel entfernen möchten und damit den Bestell- prozess abbrechen?

Suchen

Kontakt

Telefon

Mo – Fr: 08.00 bis 17.30 Uhr

Standorte

Rechner

Chat

Bestellprozess Abbrechen

Produkt ist nicht kompatibel

Das Produkt kann auf Grund der bereits im Warenkorb befindlichen Produkte nicht hinzugefügt werden. Diese Produkte können nicht in Kombination angefragt werden.

Nur als Kunde

Aktuell sind keine Produkte vorhanden

Zurück zur Startseite

Privatkonto Plus

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

Unsere sicht auf die märkte

Die sehr positiv verlaufene Berichtssaison in den USA hat die Aktienmärkte beflügelt und die Erwartungen weiter nach oben geschraubt, womit auch für dieses Jahr ein Gewinnwachstum von 10 % in Aussicht gestellt wird. Gleichzeitig ziehen aber mit Blick auf die aktuellen Wirtschaftsdaten auch Wolken am Horizont auf: Einerseits ist da der nach wie vor boomende US-Arbeitsmarkt, der nicht die Inflation, dafür aber die Zinssenkungsaussichten dämpft, da daraus Gefahren für die Preisstabilität resultieren. Andererseits laufen die Budgetdefizite vielerorts prozyklisch aus dem Ruder, während die Zentralbanken mit Zinssenkungen zuwarten müssen und ihre aufgeblähten Bilanzen reduzieren, was die Finanzierungsbedingungen weiter einengt.

Die Kreditmärkte bleiben vorerst dennoch entspannt und zeichnen sich durch vergleichsweise günstige Kreditrisikoprämien aus. Entsprechend bleibt die Frage offen, ob wir uns nun tatsächlich in einer stabilen Schönwetterlage befinden und auf eine weiche Landung zusteuern oder ob sich kurz vor dem vermeintlichen Ziel doch noch ein Sturm zusammenbraut.

Auf kurze Sicht scheint das Umfeld für Aktien jedoch klar positiv zu sein. Vor diesem Hintergrund sind nun auch die Schwellenländermärkte und aktuell insbesondere auch Japan in Schwung gekommen. Es gilt also dieses Momentum zu nutzen, ohne die Risiken aus dem Blick zu verlieren.

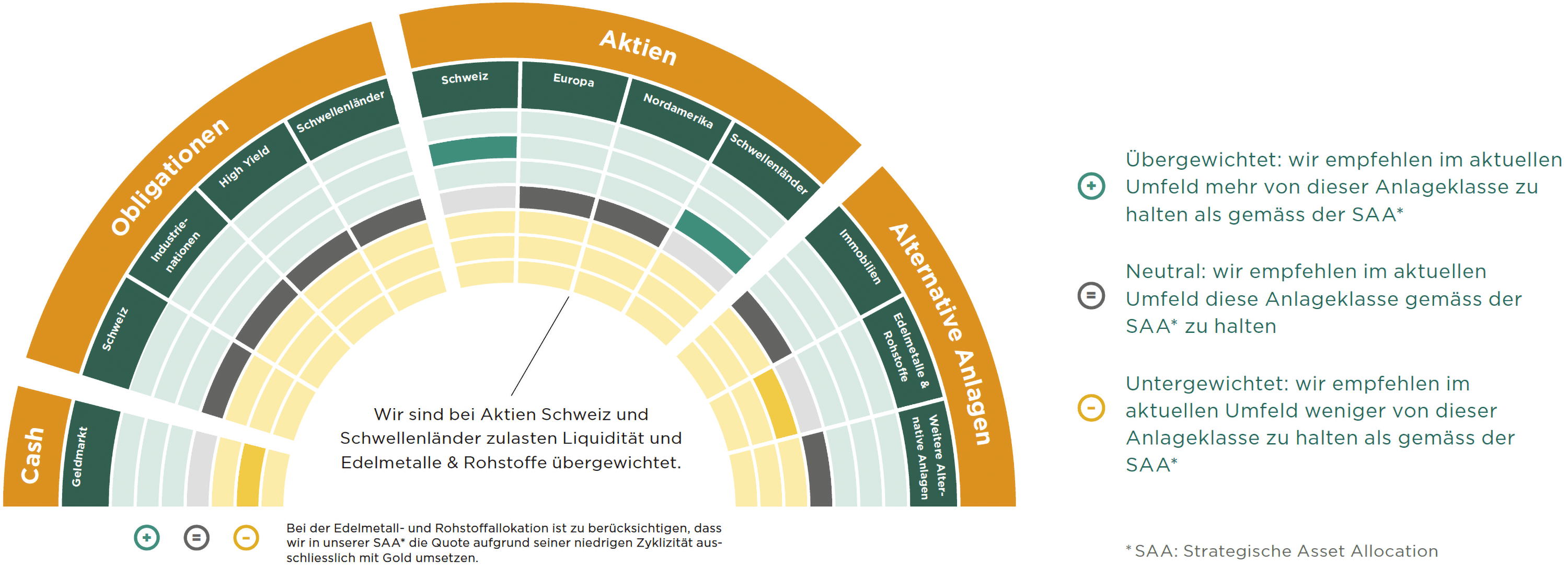

Wir sind bei Schweizer und Schwellenländeraktien zulasten Liquidität und Gold übergewichtet und achten auf eine gute Diversifikation und hohe Qualität bei der Titelauswahl. Dabei bleiben wir flexibel, um auf Veränderungen der Marktlage reagieren zu können.

Unsere aktuelle Positionierung

obligationen

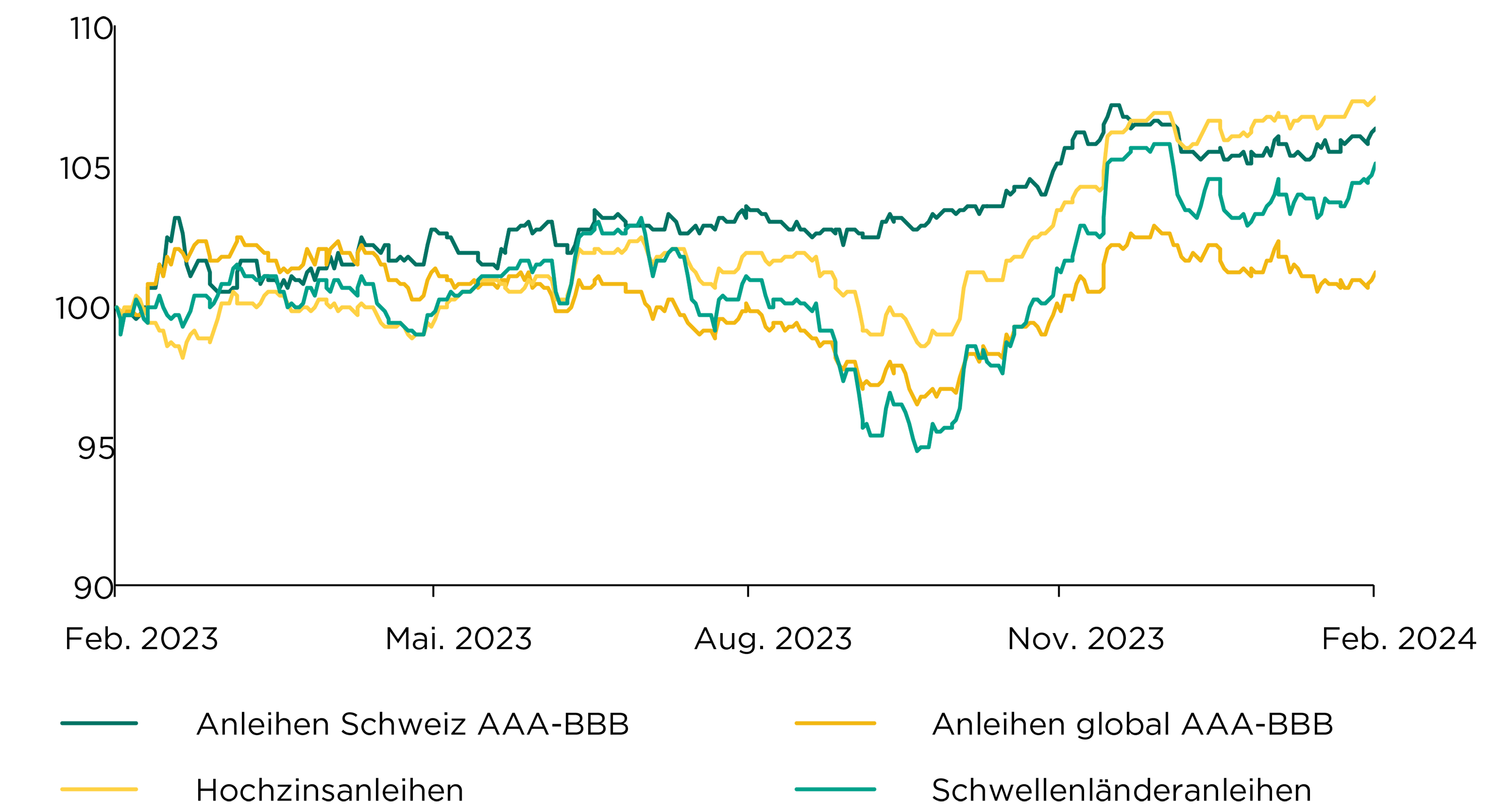

Die Obligationenmärkte setzen ihre Seitwärtsbewegung fort, wobei globale Anleihen mit hoher Kreditqualität etwas nachgaben, da die Wirtschaftsdaten aus den USA die Hoffnungen auf rasche und deutliche Zinssenkungen verblassen liessen.

Die Rendite von zehnjährigen US-Staatsanleihen löste sich von der 4-%-Marke und stieg auf 4,25 %. Ihr zwölfmonatiges Pendant kletterte auf 5 %, womit nun die Markterwartung für die Leitzinsen per Ende Jahr mit der Projektion der US-Notenbank (Fed) von 4,625 % übereinstimmt.

Wir rechnen bei Anleihen mit einer soliden Performanceentwicklung, wobei wir aktuell bei Schwellenländeranleihen am meisten Potenzial sehen.

Wir sind bei allen Anleihenkategorien neutral positioniert und bei Hochzinsanleihen

defensiv ausgerichtet.

Entwicklung hohe Kreditqualität, Hochzins und Schwellenländeranleihen

(CHF-hedged)

Quelle: Bloomberg, Bank Avera

«Ein guter Teil des Inflationsrückgangs ist darauf zurückzuführen, dass der starke Preisanstieg im Februar 2023 aus dem Vorjahresvergleich herausgefallen ist. Auf kurze Sicht hat sich der unterliegende Preisauftrieb sogar wieder verstärkt», meinte Commerzbank-Ökonom Christoph Weil nach der Bekanntgabe der tieferen Inflationsrate im Euroraum von 2,6 %.

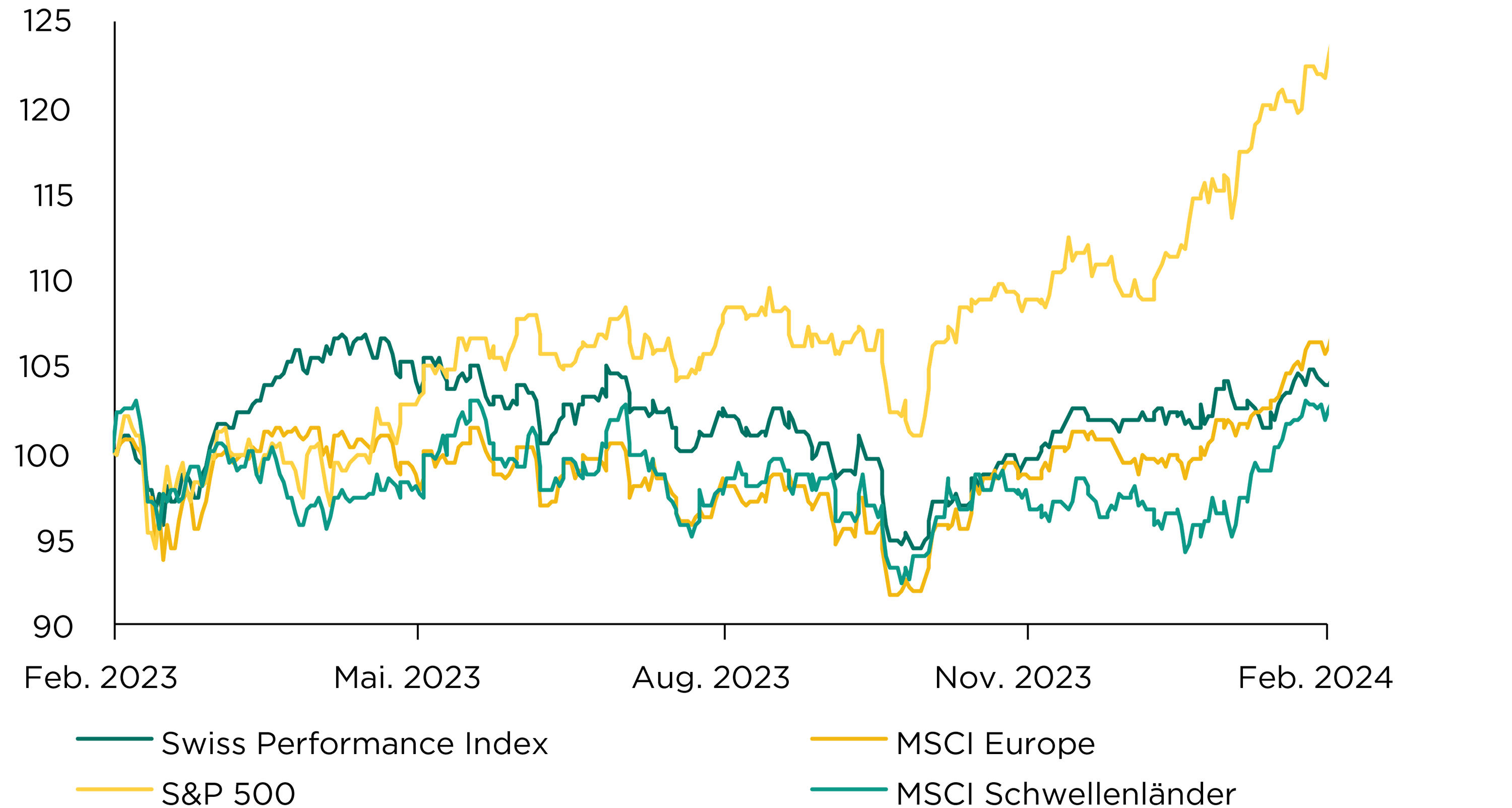

aktien

Der US-Aktienmarkt blieb auch zum Ende der Berichtssaison stark, da mehr Unternehmen des S&P-500-Index die Gewinnschätzungen der Analysten übertrafen als in den vier Vorquartalen und auch für 2024 ein hohes Gewinnwachstum erwartet wird. Doch das absolute Wachstum in der Breite schwächelt. Angeführt von Nvidia steigerten die «Super Seven»-Unternehmen ihre Gewinne im Jahresvergleich um 60 %, während diese der übrigen Unternehmen im S&P-500- Index um 2 % zurückgingen.

Ein weniger freundliches Bild zeichnet sich auch in der Schweiz und Europa ab, während die Dynamik in Japan und in vielen Schwellenländern deutlich an Fahrt gewinnt. Wir sind bei Schweizer und Schwellenländeraktien übergewichtet und achten auf eine hohe Qualität bei der Titelauswahl.

Ein weniger freundliches Bild zeichnet sich auch in der Schweiz und Europa ab, während die Dynamik in Japan und in vielen Schwellenländern deutlich an Fahrt gewinnt.

Wir sind bei Schweizer und Schwellenländeraktien übergewichtet und achten auf eine hohe Qualität bei der Titelauswahl.

Entwicklung ausgewählter Aktienmärkte (in CHF)

Quelle: Bloomberg, Bank Avera

Haben Sie gewusst ….

.… dass die deutsche Wirtschaft nach einem Schrumpfen Ende 2023 am Rand einer Rezession steht? Viele Ökonomen gehen davon aus, dass das Bruttoinlandsprodukt auch im laufenden ersten Quartal sinkt, zumal auch die europäischen Industriebarometer sich nicht nach oben bewegen wollen.

alternative anlagen

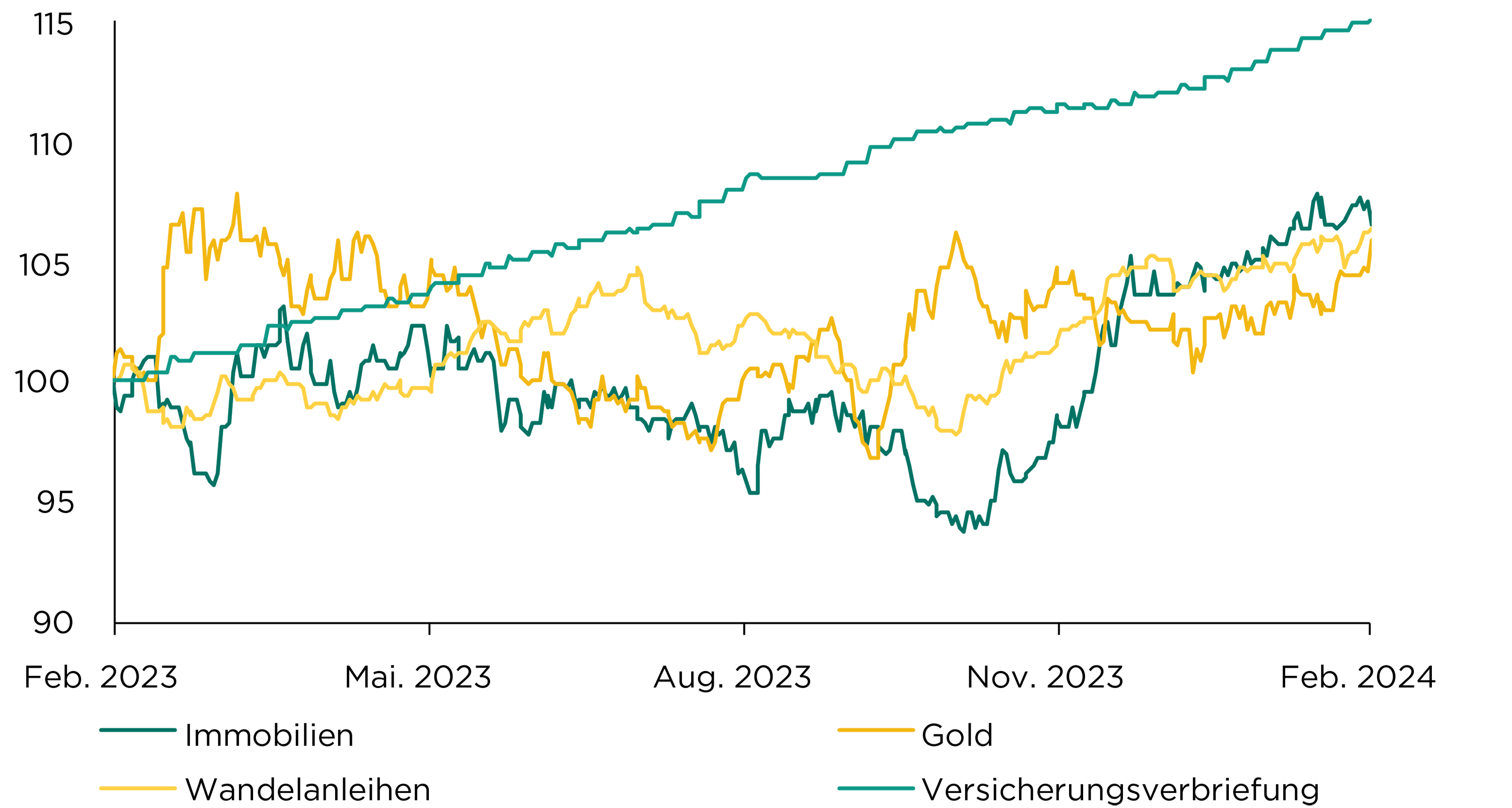

Kotierte Schweizer Immobilienfonds legten weiter zu. Vor allem Wohnimmobilien, profitieren vom bestehenden Nachfrageüberhang und den rückläufigen Zinsen. Gold hat trotz sinkender Zinssenkungsaussichten von den anhaltenden Notenbankkäufen profitiert und auch der Höhenflug bei den Kryptowährungen könnte auf das gelbe Metall abfärben.

Wandelanleihen haben zuletzt leicht zugelegt und befinden sich aufgrund der tiefen Volatilität auf einem günstigen Bewertungsniveau. Unseren Anlagen in flexiblen Obligationenmanagern bereiten die richtungslosen Obligationenmärkte etwas Mühe, während Versicherungsverbriefungen von den weiterhin attraktiven Versicherungsprämien profitieren.

Wir sind bei Gold leicht untergewichtet und bei den übrigen alternativen Anlageklassen neutral positioniert.

Entwicklung ausgewählter alternativer Anlagen (in CHF)

Quelle: Bloomberg, Bank Avera

Haben Sie gewusst ….

… dass der Bitcoin im Zug der ETF-Zulassung in den USA nun ein neues Rekordhoch von über 69 000 US-Dollar erreicht hat? Nach Berechnungen von Coinshares übersteigt aktuell nur schon die Bitcoin-Nachfrage der ETFs die Menge an neu produzierten Bitcoins um das Vier- bis Fünffache.

währungen

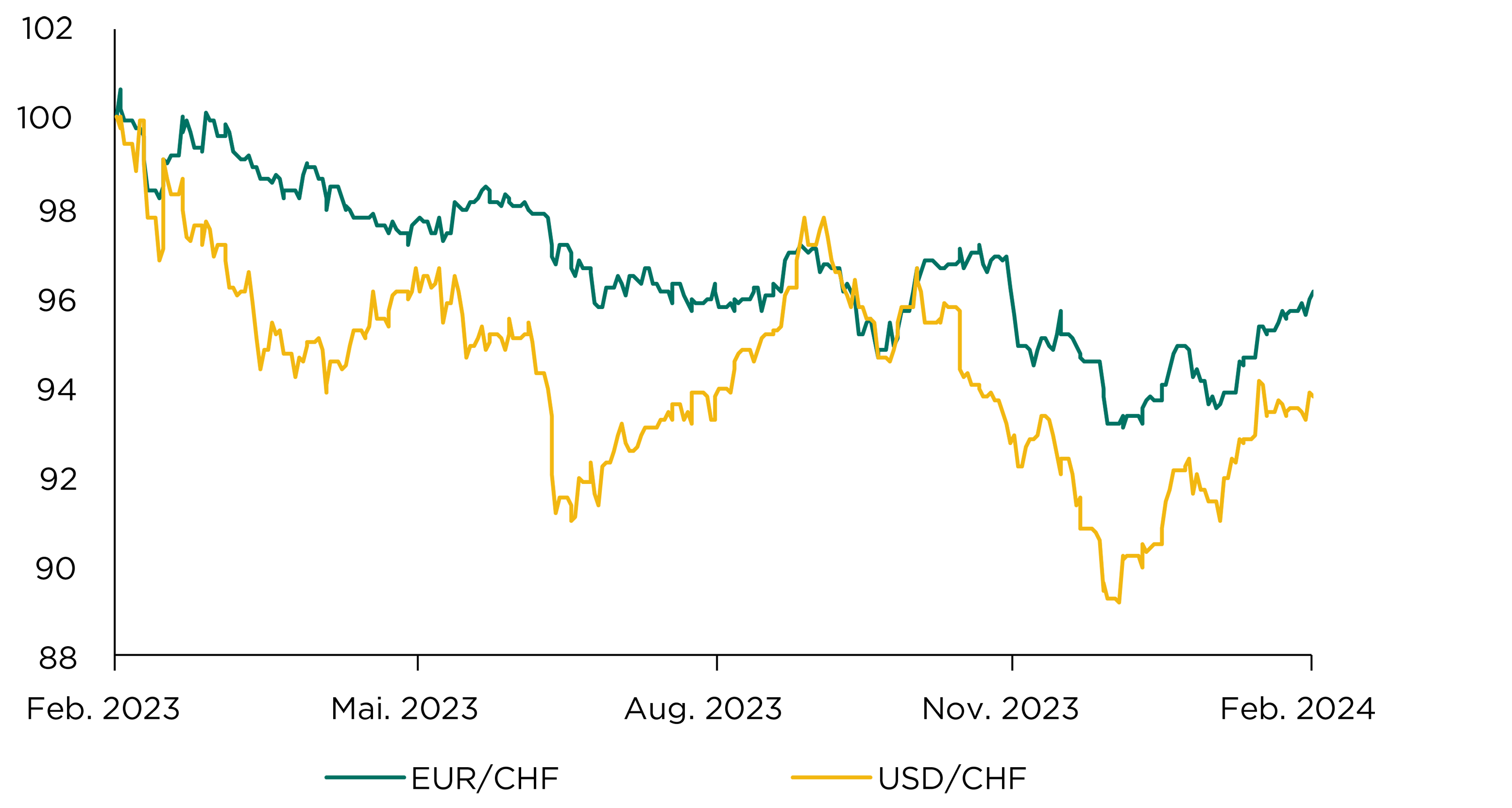

Der Euro hat sich aus seinem mittelfristigen Abwärtstrend gelöst und vermochte im Februar um 2,8 % zuzulegen und über CHF 0,95 zu steigen. Für den weiteren Verlauf werden die Zinspolitik und die kommende Entwicklung der europäischen Konjunktur, die einer Rezession nahe ist, weiterhin eine wichtige Rolle spielen. Die Gemeinschaftswährung dürfte fundamental betrachtet jedoch weiter zur Schwäche neigen.

Der US-Dollar, der sich ebenfalls in einem mittelfristigen Abwärtstrend befindet, vermochte im Februar ebenfalls um 3,2 % zuzulegen und über CHF 0,88 zu steigen. Das Ende des Zinserhöhungszyklus und das steigende US-Haushaltsdefizit dürften jedoch dafür sorgen, dass sein Aufwertungspotenzial begrenzt bleibt, jedoch verleiht die aktuell unerwartet starke US-Wirtschaft dem Dollar Rückenwind.

Entwicklung USD/CHF und EUR/CHF über die letzten zwölf Monate

Quelle: Bloomberg, Bank Avera

Quelle: Bloomberg, Bank Avera