Sind Sie sicher, dass Sie diesen Artikel entfernen möchten und damit den Bestell- prozess abbrechen?

Suchen

Kontakt

Telefon

Mo – Fr: 08.00 bis 17.30 Uhr

Standorte

Rechner

Chat

Bestellprozess Abbrechen

Produkt ist nicht kompatibel

Das Produkt kann auf Grund der bereits im Warenkorb befindlichen Produkte nicht hinzugefügt werden. Diese Produkte können nicht in Kombination angefragt werden.

Nur als Kunde

Aktuell sind keine Produkte vorhanden

Zurück zur Startseite

Privatkonto Plus

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

Unsere sicht auf die märkte

Befindet sich die US-Notenbank (Fed) nun doch noch hinter der Kurve und was heisst das überhaupt?

Ökonomisch betrachtet stellt sich bei der Analyse der Geldpolitik jeweils die Frage, ob die Notenbank sich «vor oder hinter der Kurve» befindet. Damit wird beschrieben, ob die Geldpolitik vorausschauend ausgerichtet ist (vor der Kurve) oder einfach der Wirtschaftsentwicklung hinterherhinkt (hinter der Kurve). Während viele Notenbanken in der Vergangenheit immer wieder vorausschauend handelten und die Märkte auch mal überraschten, ist in jüngster Zeit ein zögerliches Agieren zu beobachten, das die Märkte antizipieren können.

Fast schon euphorisch haben sich die Märkte zu Beginn des Jahres auf rasche und deutliche Zinssenkungen eingeschworen und es sah so aus, als ob die Fed sich davor fürchtete, mit einer weiteren Zinserhöhung ihre Arbeit zu tun, auch wenn das mit Kursverlusten an den Börsen quittiert worden wäre. Stattdessen pausiert sie seither und führt ein wirtschaftliches «No Landing»-Szenario herbei. Es drängt sich die Frage auf, ob das seit Mitte 2023 eingeschlagene Abwarten der Fed noch vertretbar ist. Ein Ausharren in unsicheren Zeiten mag für eine Weile sinnvoll sein, sollte bei einer Zentralbank aber nicht zum Dauerzustand werden. Denn sonst überlässt sie es den Märkten zu bestimmen, wo die wirtschaftliche Reise hingeht, und steuert den Wagen nicht mehr selbst in die gewünschte Richtung.

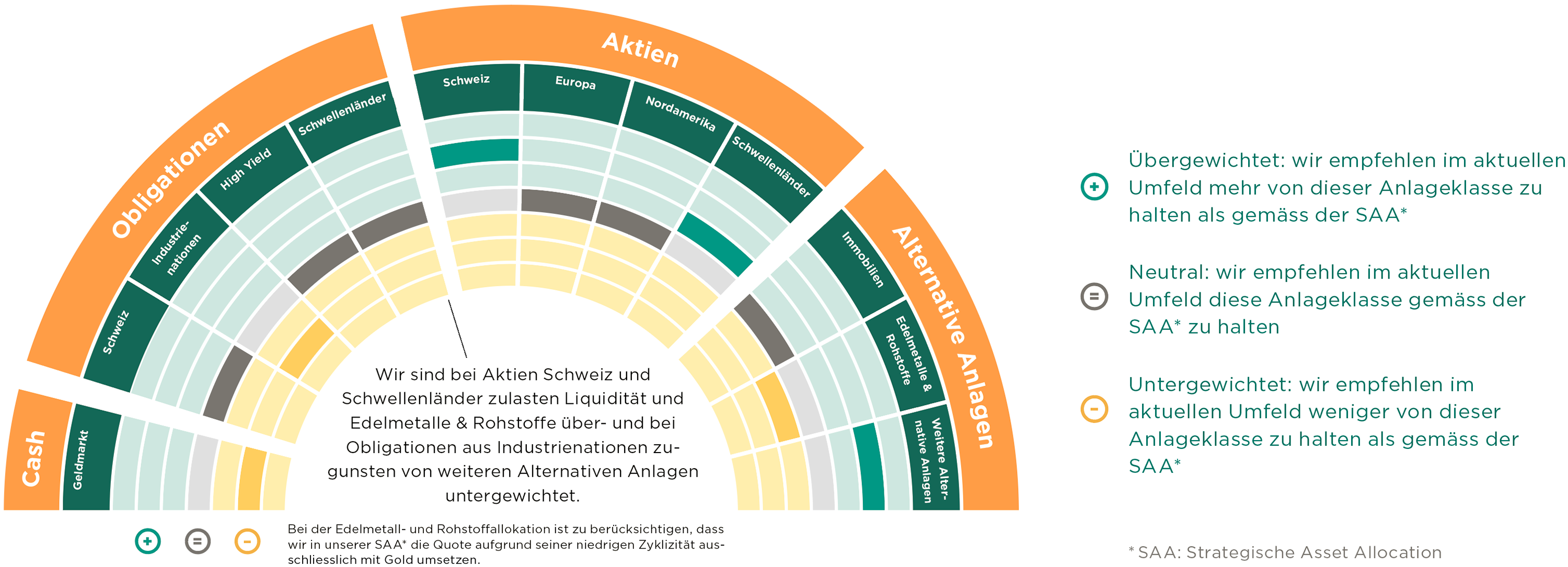

Wir bleiben bei Aktien übergewichtet investiert und haben neu ein Untergewicht bei Obligationen aus Industrienationen zugunsten weiterer alternativer Anlagen etabliert.

Unsere aktuelle Positionierung

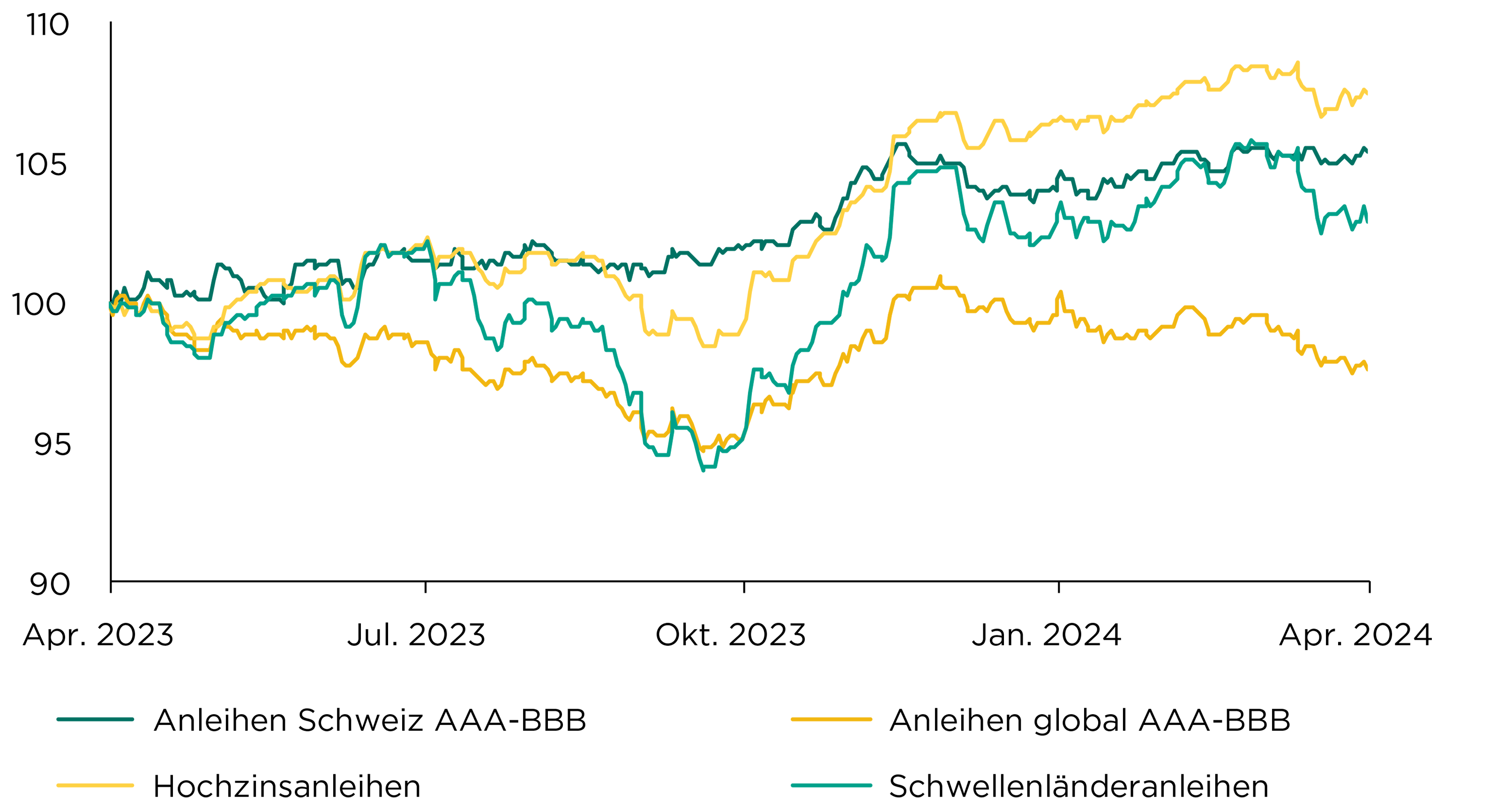

Die Rendite von zehnjährigen US-Staatsanleihen stieg im April vorübergehend bis auf über 4,7 % an, während ihr zwölfmonatiges Pendant auf 5,2 % geklettert ist. Wir rechnen bei Schweizerfrankenanleihen mit hoher Kreditqualität trotz relativ tiefer Rendite mit einer soliden Performance. Bei globalen Anleihen bestehen weiterhin hohe Währungsabsicherungskosten, woraus sich nach der Absicherung eine vergleichsweise geringe laufende Rendite ergibt.

Bei Hochzins- und Schwellenländeranleihen sehen wir eine angemessene Kreditrisikoprämie. Zudem scheinen sich die wirtschaftlichen Verhältnisse in den Schwellenländern infolge der robusten Weltwirtschaft insgesamt aufzuhellen.

Wir sind bei globalen Anleihen untergewichtet und bei Hochzinsanleihen

defensiv ausgerichtet.

Entwicklung hohe Kreditqualität, Hochzins und Schwellenländeranleihen

(CHF-hedged)

Quelle: Bloomberg, Bank Avera

«Wir gehen zwar davon aus, dass die Inflation im nächsten Jahr zu unserem Ziel von 2 % zurückkehren wird, doch die Aussichten sind mit erheblichen Risiken behaftet», sagte der Vizepräsident der Europäischen Zentralbank (EZB) Luis de Guindos kürzlich. Entsprechend verfolgt die EZB weiterhin einen datenabhängigen Ansatz.

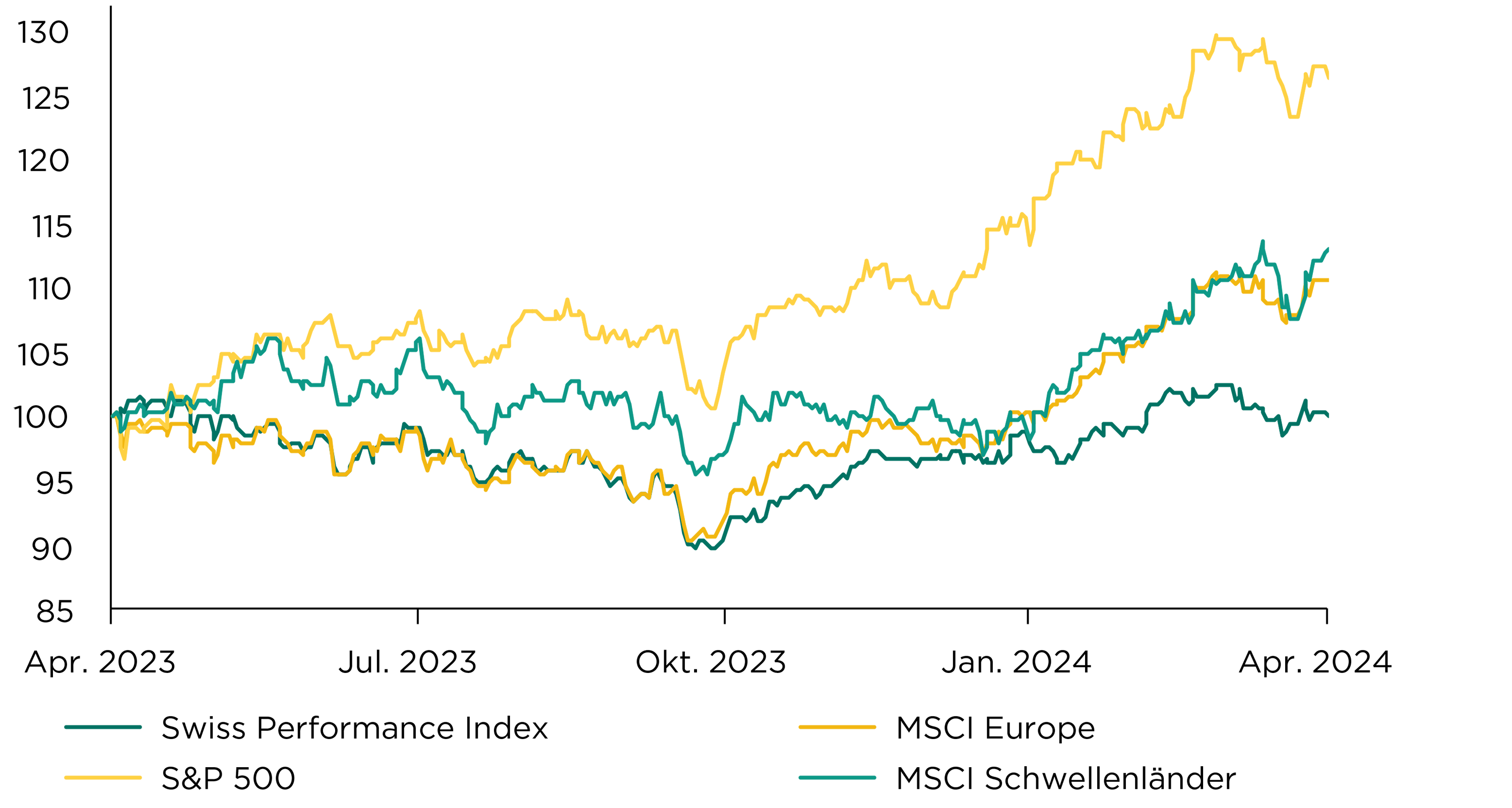

Die Aktienmärkte zeigten sich im Verlauf des letzten Monats von der hartnäckigen US-Inflation doch leicht verunsichert und gaben etwas nach. Die aufkeimenden Bedenken konnten aber rasch durch eine positiv anlaufende Berichtsaison für das erste Quartal zerstreut werden.

Der US-Aktienmarkt scheint sich weiter im positiven Sinn von der im ersten Quartal langsamer wachsenden Wirtschaft abzukoppeln. Trotzdem sollten Stagflationsgefahren ernst genommen werden, da eine solche die positive US-Aktienmarktdynamik bedrohen würde. Dafür sehen wir für den schweizerischen und europäischen Aktienmarkt diesbezüglich weniger Risiken und sind auch zu den Schwellenländermärkten positiver eingestellt.

Wir sind bei Schweizer und Schwellenländeraktien übergewichtet.

Entwicklung ausgewählter Aktienmärkte (in CHF)

Quelle: Bloomberg, Bank Avera

Haben Sie gewusst ….

.… dass die Vermögen der Privathaushalte in der Schweiz auch 2023 weiter um insgesamt 3,1 % gestiegen sind? Dazu trugen erneut die steigenden Immobilienpreise bei. Rückenwind kam aber auch von der Entwicklung an den Börsen.

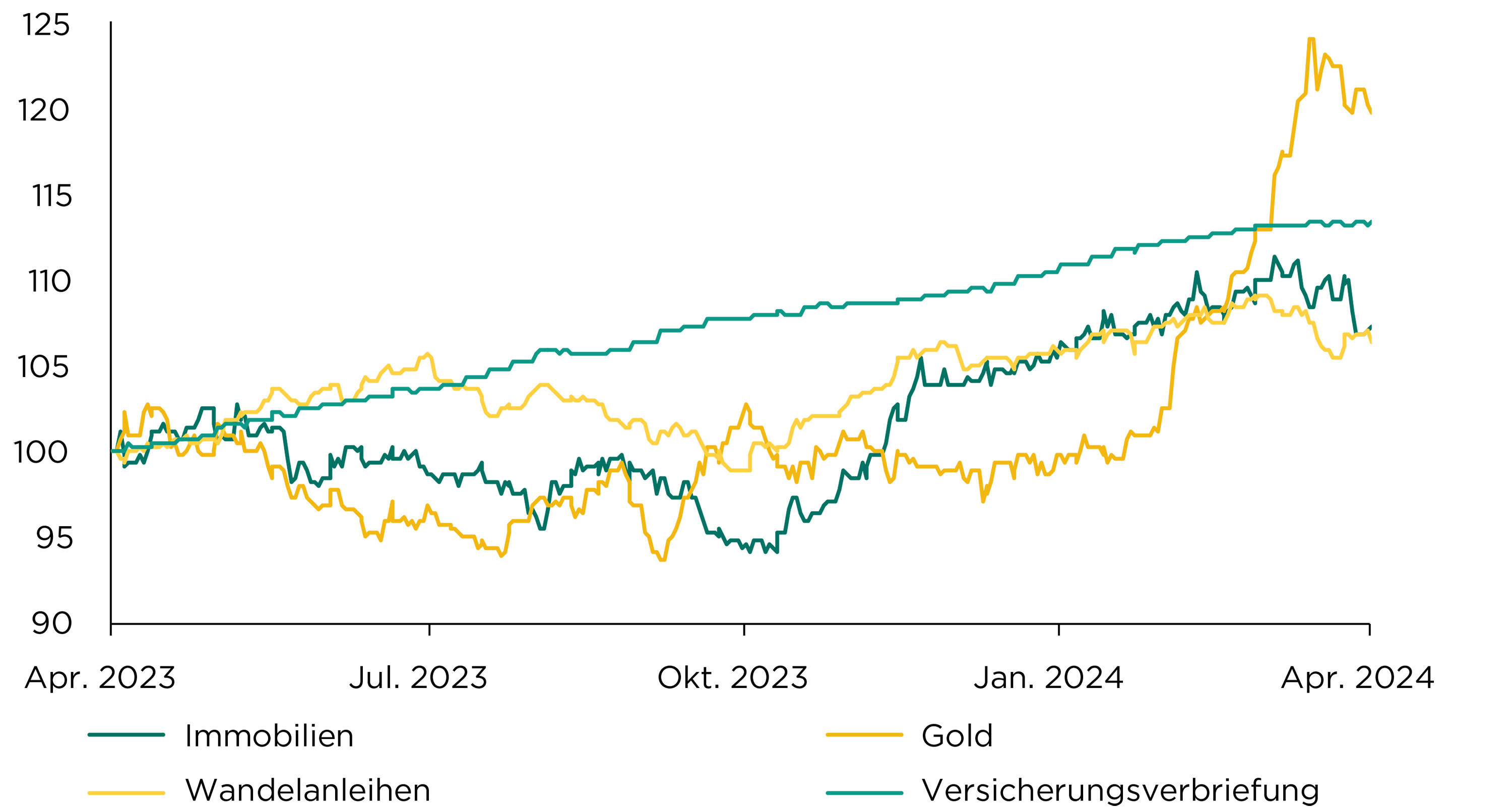

Alternative Anlagen

Kotierte Schweizer Immobilienfonds neigten zum Monatsende zur Schwäche, wofür aus unserer Sicht kurzfristige technische Gründe verantwortlich sein dürften. Gold hat seinen Höhenflug im April fortgesetzt und scheint diese Entwicklung trotz des Risikos von Rücksetzern strukturell und markttechnisch bedingt fortsetzen zu können.

Wandelanleihen haben etwas nachgegeben, bieten aber für Unternehmen vermehrt eine attraktive Refinanzierungsoption. Unsere Anlagen in flexiblen Obligationenmanagern spürten die Marktnervosität nur leicht, während Versicherungsverbriefungen weiterhin von den attraktiven Versicherungsprämien

profitierten.

Wir haben neu eine taktische Position in nachrangigen Unternehmensanleihen aufgebaut.

Entwicklung ausgewählter alternativer Anlagen (in CHF)

Quelle: Bloomberg, Bank Avera

Haben Sie gewusst ….

… dass die Preise einiger der grössten börsengehandelten Bitcoin-ETFs mit Abschlägen von über 1,5 % zu ihrem Nettoinventarwert gehandelt werden? Dies deutet auf einen grossen Abgabedruck hin, der für die Marktliquidität von Bitcoin anscheinend schon zu einer gewissen Herausforderung wird.

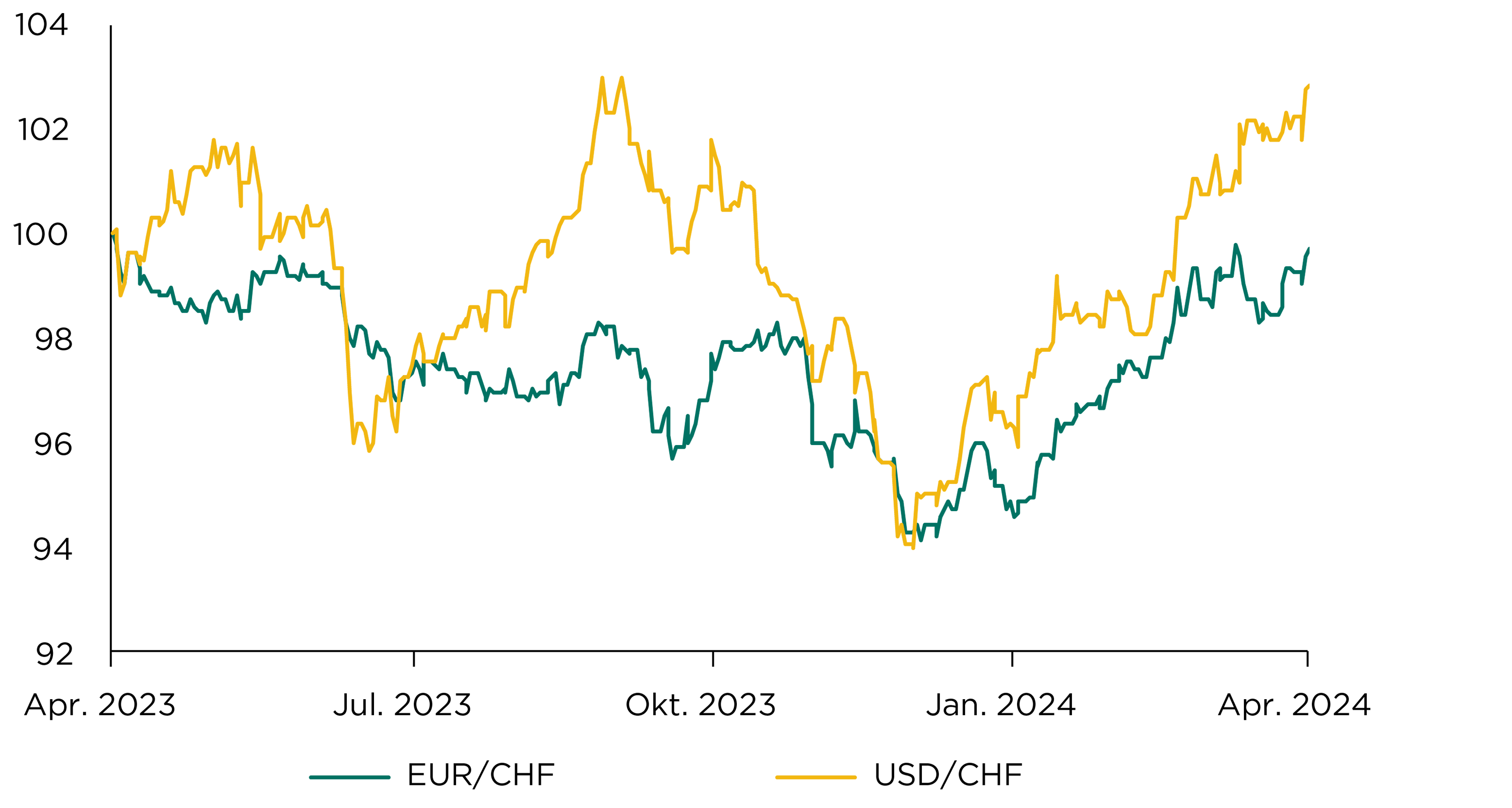

Der Schweizerfranken setzte seine diesjährige Schwächephase fort, womit der Euro auf CHF 0.98 zulegen konnte. In der kurzen Frist scheint das Erreichen der Parität zum Schweizerfranken möglich, wobei dann technische Widerstände zu erwarten sind. Zudem dämpfen die sich konkretisierenden Aussichten auf eine erste Zinssenkung der Europäischen Zentralbank im Juni die relative Attraktivität des Euros.

Der US-Dollar konnte ebenfalls zulegen und erreichte fast die Marke von CHF 0.92 zum Monatsende. Eine Entspannung der Nahostkrise sowie eine weitere Verlangsamung des Wirtschaftswachstums in den USA könnten nun jedoch für Gegenwind sorgen. Strukturell bleibt der langfristige Abwertungsdruck infolge des hohen Handelsbilanzdefizits und der steigenden Verschuldung bestehen.

Entwicklung USD/CHF und EUR/CHF über die letzten zwölf Monate

Quelle: Bloomberg, Bank Avera

Quelle: Bloomberg, Bank Avera