Sind Sie sicher, dass Sie diesen Artikel entfernen möchten und damit den Bestell- prozess abbrechen?

Suchen

Kontakt

Telefon

Mo – Fr: 08.00 bis 17.30 Uhr

Standorte

Rechner

Chat

Bestellprozess Abbrechen

Produkt ist nicht kompatibel

Das Produkt kann auf Grund der bereits im Warenkorb befindlichen Produkte nicht hinzugefügt werden. Diese Produkte können nicht in Kombination angefragt werden.

Nur als Kunde

Aktuell sind keine Produkte vorhanden

Zurück zur Startseite

Privatkonto Plus

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

Anlagestrategie Januar 2026

Unsere Sicht auf die Märkte

Die Märkte starten 2026 eher in eine Übergangsphase als in ein einheitliches makroökonomisches Szenario. Die Inflation ist rückläufig, aber noch nicht überwunden, die Geldpolitik ist gelockert worden, ist aber nicht locker. Zudem festigt sich das Bild einer k-förmigen Wirtschaft, die den Umstand beschreibt, dass sich die einzelnen Segmente der Volkswirtschaft sehr unterschiedlich entwickeln, womit tiefgreifende strukturelle Umwälzungen einhergehen.

«Die Diskrepanz zwischen Industrie und Dienstleistungen ist ein Kernmerkmal der k-förmigen Entwicklung – der obere Ast des K steht für Branchen, die florieren, der untere für jene, die stagnieren oder schrumpfen», so die Darlegung des Raiffeisen-Chefökonoms Fredy Hasenmaile.

In den USA könnten die erhöhten Zölle die Inflation in der ersten Hälfte des Jahres 2026 doch noch anheizen, während eine strengere Durchsetzung der Einwanderungsgesetze das Arbeitskräfteangebot und das potenzielle Wirtschaftswachstum bremst. Die Investitionen im Bereich der künstlichen Intelligenz (KI) nehmen zu, aber steigende, durch Schulden finanzierte Ausgaben ohne klaren Weg zur Rentabilität sorgen für Warnsignale.

Divergente Zentralbankpolitiken und hohe anhaltende Haushaltsdefizite könnten die Volatilität auf den globalen Märkten erhöhen. In diesem Bereich ist die Schweiz dank ihrer proaktiven Geldpolitik und hohen Schuldendisziplin zwar gut aufgestellt, riskiert dafür aber erneut, dazu gezwungen zu werden, unliebsame Negativzinsen einzuführen.

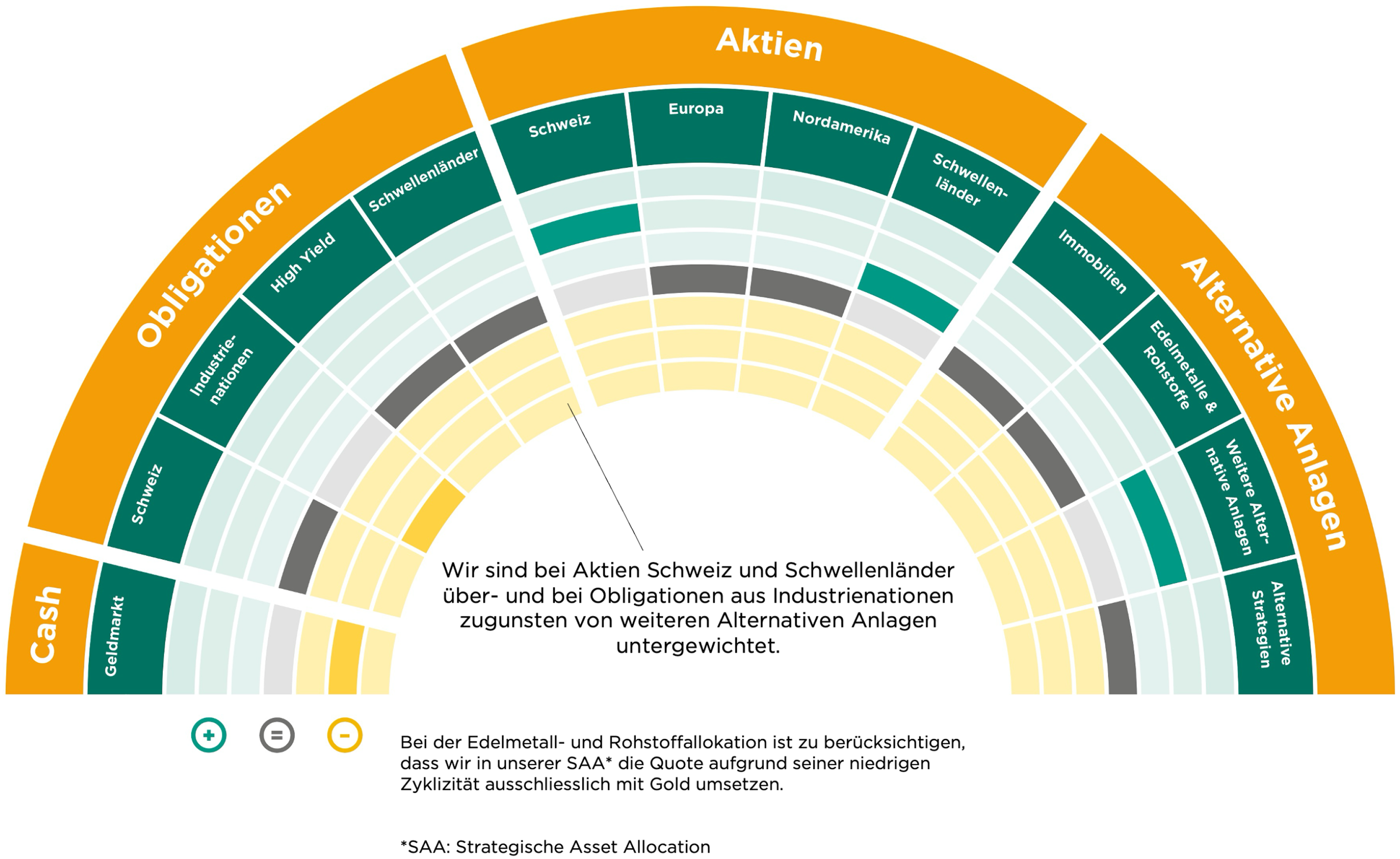

Wir sind bei Schweizer- und Schwellenländeraktien übergewichtet investiert und führen das Untergewicht bei Obligationen aus Industrienationen zugunsten weiterer alternativer Anlagen fort.

Unsere aktuelle Positionierung

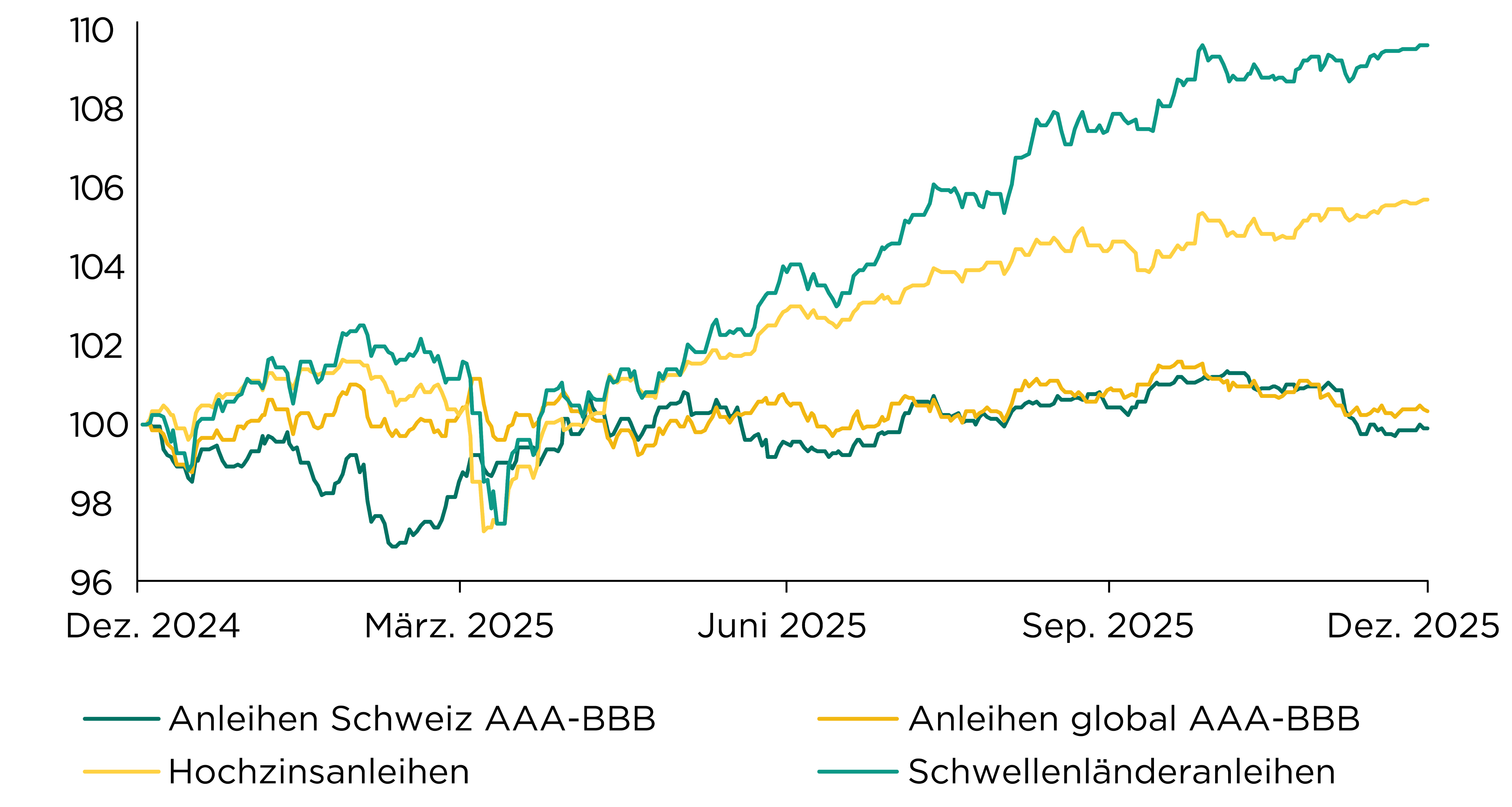

Die Rendite zehnjähriger US-Staatsanleihen ist im Dezember wieder deutlich über die 4,0-Prozent-Marke auf 4,17 % gestiegen. Auch die Rendite zehnjähriger Schweizer Bundesanleihen ist deutlich auf 0,32 % angestiegen und schloss somit auf demselben Stand wie schon im Jahr zuvor. Die Verfallsrendite von Schweizer Anleihen mit hoher Kreditqualität liegt dabei trotz einer durchschnittlichen Laufzeit von über sieben Jahren nur bei rund 0,8 %.

Während globale Anleihen mit hoher Kreditqualität (–0,6 %) nachgaben, konnten Hochzins- (+0,4 %) und Schwellenländeranleihen (+0,5 %) an Wert zulegen. Da die Renditen bei kürzer laufenden Schweizer Staatsanleihen bereits wieder negativ sind, haben wir anlagestrategisch unsere Quote bei den Schweizer Obligationen zugunsten alternativer Anlagen eliminiert.

Wir sind bei globalen Anleihen unter- und bei den übrigen Obligationenkategorien neutral gewichtet investiert.

Entwicklung Anleihen AAA-BBB, Hochzins- und Schwellenländeranleihen (CHF-hedged)

Quelle: Bloomberg, Bank Avera

Haben Sie gewusst:

... dass Argentinien nach fast acht Jahren Abstinenz mit der Ausgabe von vierjährigen USD-Staatsanleihen, die zu 6,5 % verzinst werden, wieder an den internationalen Kapitalmarkt zurückkehrt? Dies wird möglich, nachdem das Land wieder genügend Dollarreserven bei der Zentralbank aufbauen konnte.

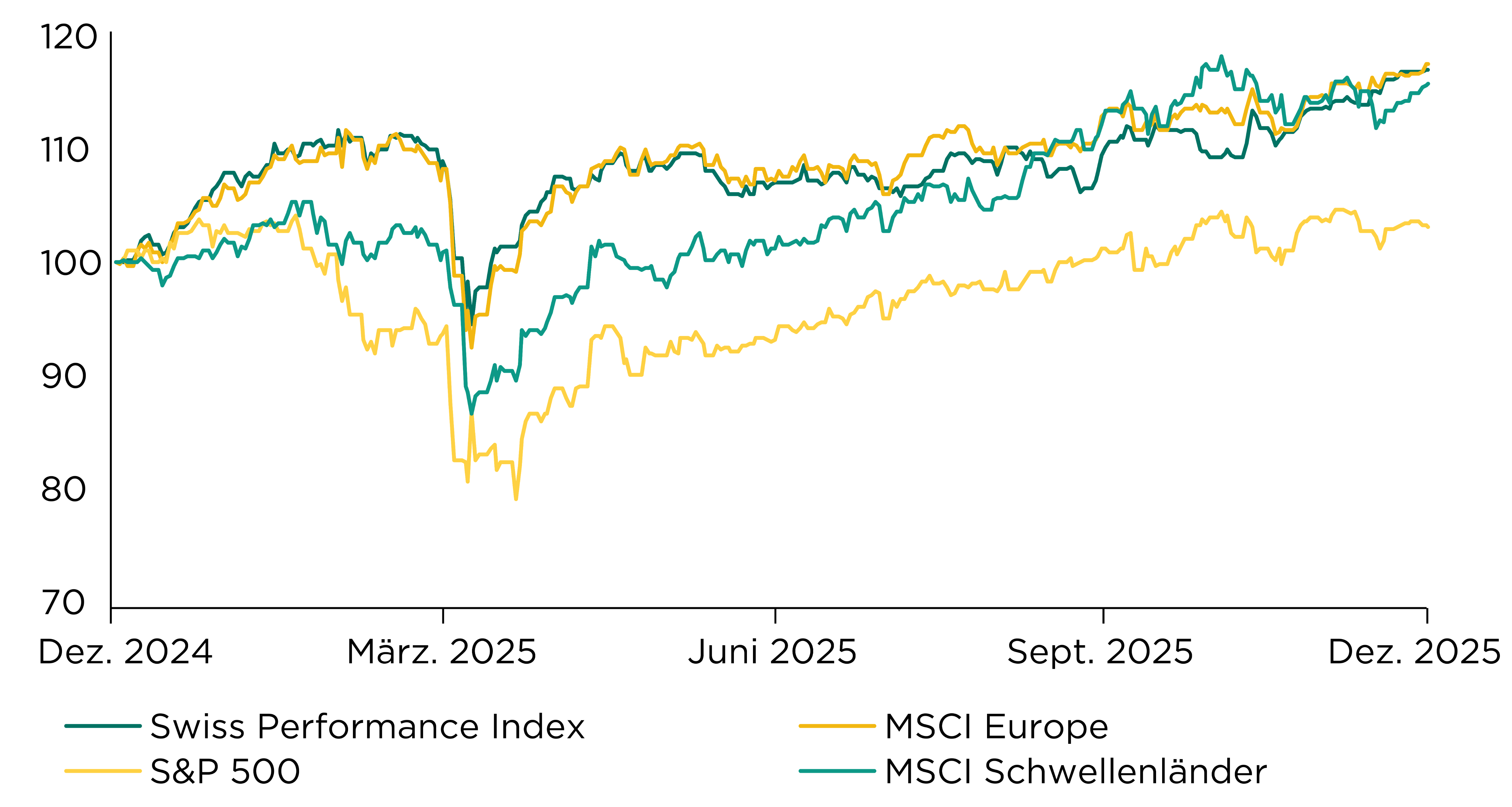

Die globalen Aktienmärkte (+5,8 %) beendeten auch in der Breite ein erfreuliches Anlagejahr, in dem alle relevanten Aktienmärkte eine positive Performance erreichten. Hierbei stechen insbesondere der europäische (+18,4 %) und schweizerische Aktienmarkt (+18 %) heraus, die den viel grösseren US-Markt (+3,0 %) aufgrund des schwachen US-Dollars deutlich überboten und auch Schwellenländeraktien (+16,7 %) übertreffen konnten.

Fast unbemerkt lieferte der globale Finanzsektor die zweitbeste Branchenperformance, wobei insbesondere europäische Banken eine Wertsteigerung von 75 % erzielen konnten.

Branchenprimus war der Sektor der Kommunikationsdienste, der trotz der zunehmenden Vorsicht vor der Euphorie um das Thema KI profitieren konnte.

Wir sind bei Schweizer- und bei Schwellenländeraktien übergewichtet investiert und bevorzugen Titel mit hoher Qualität.

Entwicklung ausgewählter Aktienmärkte (in CHF)

Quelle: Bloomberg, Bank Avera

«Bislang liefert der Einkaufsmanagerindex der US-Industrie keine Anzeichen für die vom Weissen Haus eigentlich gewünschte Reindustrialisierung der USA», bemerkte der NordLB-Analyst Tobias Basse, nachdem der Frühindikator mit 47,9 Punkten weiter in den rückläufigen Bereich rutschte.

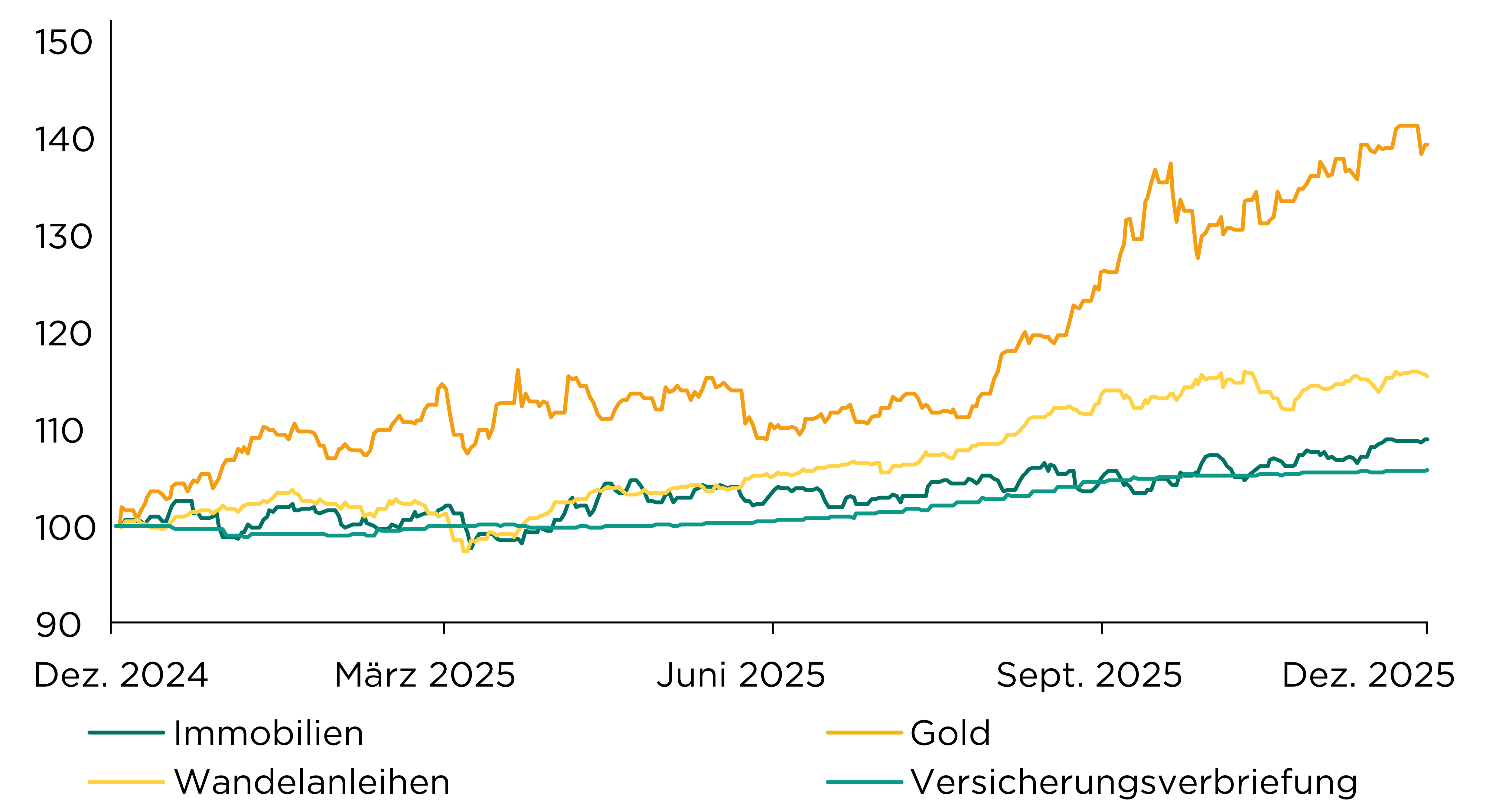

Im Umfeld eines immer unsichereren geopolitischen Umfelds und tiefer Schweizerfrankenzinsen bleiben alternative Anlagen gefragt. Kotierte Schweizer Immobilienfonds (+10,6 %) schlossen das Jahr positiv ab und profitieren weiterhin von der starken strukturellen Nachfrage auf dem Wohnungsmarkt. Gold (+45,5 %) konnte sogar das starke Vorjahr übertreffen und koppelte sich damit stark vom Bitcoin ab, der 2025 insgesamt 6,5 % an Wert einbüsste.

Wandelanleihen (+17,7 %) blühten im letzten Jahr trotz teils heftiger Kurskorrekturen bei Kryptounternehmen auf. Unsere flexiblen Obligationenfonds verhielten sich positiv (+2,3 %) und Versicherungsverbriefungen (+4,8 %) legten im vergangenen Jahr nach einer wenig ereignisreichen Hurrikansaison erneut deutlich zu.

Wir sind bei den weiteren alternativen Anlagen im Bereich nachrangiger Unternehmensanleihen übergewichtet investiert.

Entwicklung ausgewählter alternativer Anlagen (in CHF)

Quelle: Bloomberg, Bank Avera

Haben Sie gewusst:

... dass der Kupferpreis erstmals die Marke von USD 13 000 pro Tonne erreicht hat? Im vergangenen Jahr ist der Preis für Kupfer um 42 % gestiegen. Ähnlich wie beim Silber herrscht auch beim Kupfer, das vor allem in der Elektrotechnik, in der Bauwirtschaft und im Maschinenbau gebraucht wird, ein zu knappes Angebot.

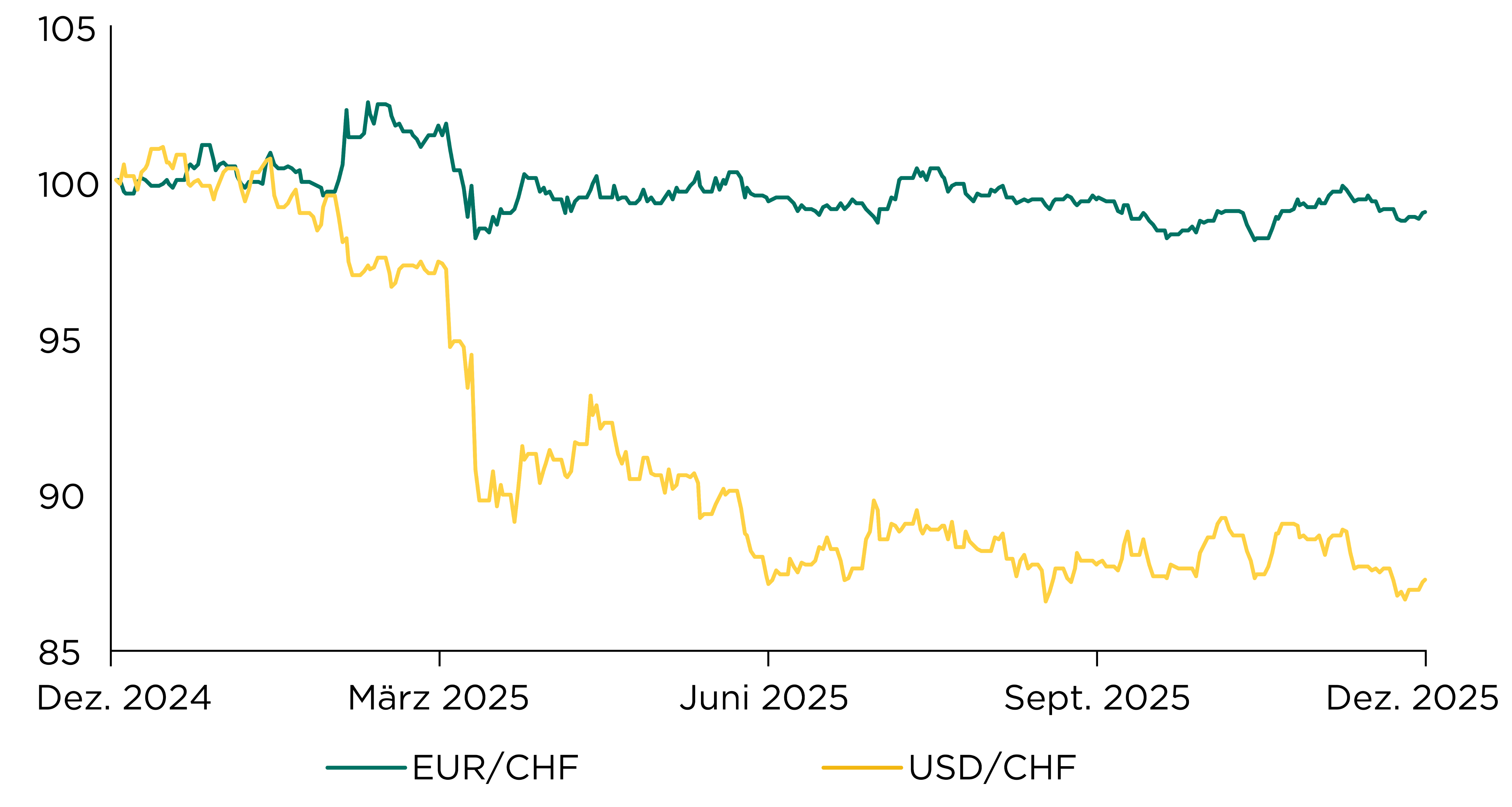

Der Euro zeigte sich im Dezember weiterhin robust und gab gegenüber dem Schweizer Franken nur 0,2 % auf CHF 0.931 nach. Damit befindet sich der Euro fast auf demselben Niveau zum Schweizer Franken wie ein Jahr zuvor. Dank dieser deutlichen Stabilisierung ist der langfristige Abwärtstrend technisch erst einmal verlangsamt. Zudem scheinen die Chancen intakt zu sein, dass diese Seitwärtsbewegung weiter anhalten kann.

Der US-Dollar zeigte sich schwächer und schloss mit einem Schlussstand von CHF 0.793 im Monatsvergleich um 1,4 % tiefer. Global betrachtet ist der US-Dollar weiterhin hoch bewertet und es erscheint fraglich, ob er sich trotz der veränderten Handelsbedingungen und höheren Kapitalexporten aus der Schweiz in die USA auf diesem Niveau tatsächlich zu stabilisieren vermag.

Entwicklung EUR/CHF und USD/CHF über die letzten zwölf Monate

Quelle: Bloomberg, Bank Avera

Quelle: Bloomberg, Bank Avera

Haben Sie gewusst:

... dass am 8. März in der Schweiz über die Bargeld-Initiative und einen direkten Gegenvorschlag dazu abgestimmt wird? Die Initianten wollen die Versorgung des Landes mit Münzen und Banknoten in der Verfassung verankern, um das Funktionieren von Wirtschaft und Staat auch in Krisensituationen zu sichern.