Sind Sie sicher, dass Sie diesen Artikel entfernen möchten und damit den Bestell- prozess abbrechen?

Suchen

Kontakt

Telefon

Mo – Fr: 08.00 bis 17.30 Uhr

Standorte

Rechner

Chat

Bestellprozess Abbrechen

Produkt ist nicht kompatibel

Das Produkt kann auf Grund der bereits im Warenkorb befindlichen Produkte nicht hinzugefügt werden. Diese Produkte können nicht in Kombination angefragt werden.

Nur als Kunde

Aktuell sind keine Produkte vorhanden

Zurück zur Startseite

Privatkonto Plus

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

Informationen vor dem Kauf

Die Rahmenbedingungen für einen Immobilien-Erwerb

-

Vor dem Erwerb empfehlen wir eine genaue Analyse Ihrer Wohnbedürfnisse, gefolgt von einer sorgfältigen Planung, der sich eine solide Finanzierung anschliesst. Der Spielraum für die Finanzierung Ihrer Immobilie ergibt sich aus Ihren Eigenmitteln sowie Ihrer Einkommenssituation, um die Kosten der Finanzierung tragen zu können.

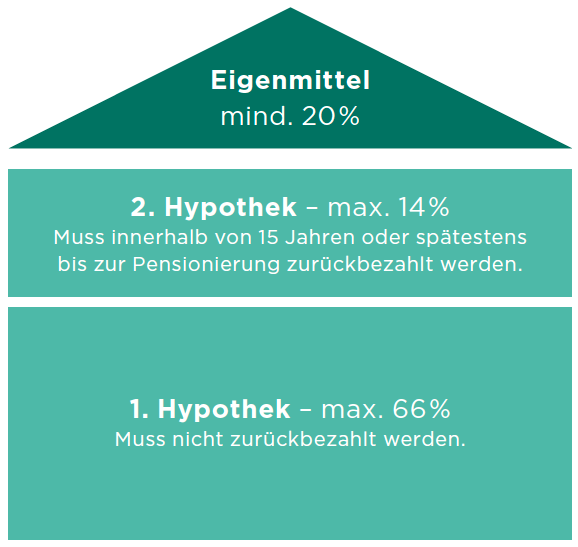

Die Finanzierung einer Immobilie ist an die Erfüllung von gesetzlichen Regulatorien gebunden. In der Regel setzt sich die Finanzierung von Wohneigentum aus Eigenkapital und Fremdkapital zusammen. Sie benötigen mindestens 20 Prozent Eigenmittel. Bis zu 80 Prozent des Immobilienwerts leihen wir Ihnen in Form einer 1. und 2. Hypothek und verrechnen Ihnen dafür einen Hypothekarzins.

-

Der Kauf einer Immobilie ist meistens die grösste Investition im Leben. Umso wichtiger ist ein solides finanzielles Fundament. Richtlinien schreiben vor, wie hoch der Anteil an Eigenmitteln sein muss und wie sich diese zusammensetzen müssen.

-

Mindestens 10 Prozent in Form von «harten» Eigenmitteln wie Kontoguthaben, Gelder aus der 3. Säule, Erlös aus verkauften Wertschriften, Rückkaufswerte von Versicherungspolicen, Erbvorbezug oder Schenkung.

Die restlichen 10 Prozent dürfen aus dem Bezug von Vorsorgegeldern der 2. Säule stammen.

-

Für die Finanzierung solcher Objekte benötigen Sie einen höheren Anteil an Eigenkapital, nämlich 30 Prozent. Bei der Planung Ihrer Finanzierung kann Sie Ihre Beraterin oder Ihr Berater der Bank Avera gerne unterstützen.

-

Für vermietetes Wohneigentum ist ein Mindestanteil von 25 Prozent an Eigenkapital erforderlich. Allerdings spielen dafür auch Faktoren wie die Höhe der Mietzinseinnahmen, Verwaltungsaufwand, Leerstandrisiko oder Unterhaltskosten eine Rolle. Bei nicht selbstbewohntem Wohneigentum dürfen keine Mittel der 2. Säule oder der Säule 3a als Eigenkapital verwendet werden.

-

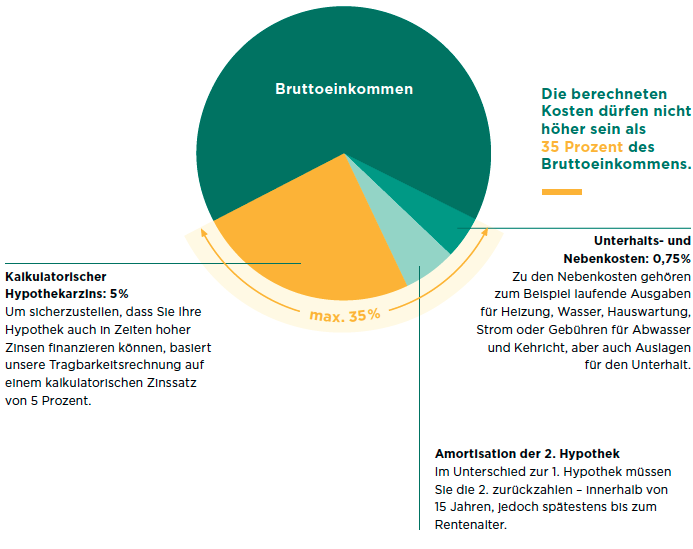

Wer eine Hypothek aufnehmen will, um Wohneigentum zu finanzieren, muss die sogenannte Tragbarkeit sicherstellen können. Das heisst: Das Einkommen muss ausreichen, um die Kosten für die Finanzierung auch in einem erhöhten Zinsumfeld tragen zu können.

Diese Kosten müssen Sie tragen können:

-

Um sicherzustellen, dass Sie Ihre Hypothek auch in Zeiten hoher Zinsen finanzieren können, basiert unsere Tragbarkeitsrechnung auf einem kalkulatorischen Zinssatz von 5 Prozent.

-

Im Unterschied zur ersten Hypothek müssen Sie die zweite zurückzahlen – innerhalb von 15 Jahren, jedoch spätestens bis zum Rentenalter.

-

Zu den Nebenkosten gehören zum Beispiel laufende Ausgaben für Heizung, Wasser, Hauswartung, Strom oder Gebühren für Abwasser und Kehricht, aber auch Auslagen für den Unterhalt.

Die berechneten Kosten dürfen nicht höher sein als 35 Prozent des Bruttoeinkommens.

-

Sowohl eine ungenügende Tragbarkeit als auch ein zu geringes Eigenkapital können eine Hypothekaraufnahme verunmöglichen. Wenn die anfallenden Finanzierungskosten 35 Prozent des Bruttoeinkommens übersteigen, ist die Tragbarkeit einer gewünschten Hypothek nicht gegeben. In diesem Fall kommt eine günstigere Immobilie vielleicht eher in Frage. Bei fehlendem Eigenkapital sieht es anders aus. Denn zur Finanzierung von selbstbewohnten Immobilien können Vorsorgegelder der 2. Säule via Vorbezug oder Verpfändung eingesetzt werden. Und diese beiden Arten der Kapitalbeschaffung haben jeweils ihre Eigenheiten:

Vorbezug

Das Vorsorgeguthaben aus der 2. Säule wird ausbezahlt und als Eigenmittel in die Liegenschaft investiert. Die Zinsbelastung ist aufgrund der reduzierten Hypothek tiefer.

Verpfändung

Ihr Vorsorgeguthaben dient als Sicherheit für Ihre Eigenheimfinanzierung, weshalb Ihnen unter gewissen Voraussetzungen eine höhere Hypothek zugesprochen wird. Zudem bleiben Ihre Vorsorgeleistungen (z.B. Rente) vollumfänglich erhalten, da keine Auszahlung erfolgt. Des Weiteren ergibt sich ein Steuervorteil aufgrund der hohen und konstanten Schuldzinsabzüge.

Lassen Sie sich von uns beraten. Gerne zeigen wir Ihnen die für Sie beste Finanzierungsmöglichkeit auf.