Sind Sie sicher, dass Sie diesen Artikel entfernen möchten und damit den Bestell- prozess abbrechen?

Suchen

Kontakt

Telefon

Mo – Fr: 08.00 bis 17.30 Uhr

Standorte

Rechner

Chat

Bestellprozess Abbrechen

Produkt ist nicht kompatibel

Das Produkt kann auf Grund der bereits im Warenkorb befindlichen Produkte nicht hinzugefügt werden. Diese Produkte können nicht in Kombination angefragt werden.

Nur als Kunde

Aktuell sind keine Produkte vorhanden

Zurück zur Startseite

Privatkonto Plus

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

- Konto für eine oder zwei Privatpersonen

Vorsorgen und sparen für eine sichere Zukunft.

Vorsorgesystem

Verschaffen Sie sich einen Überblick über das schweizerische Vorsorgesystem.Vorsorgen und sparen für eine sichere Zukunft.

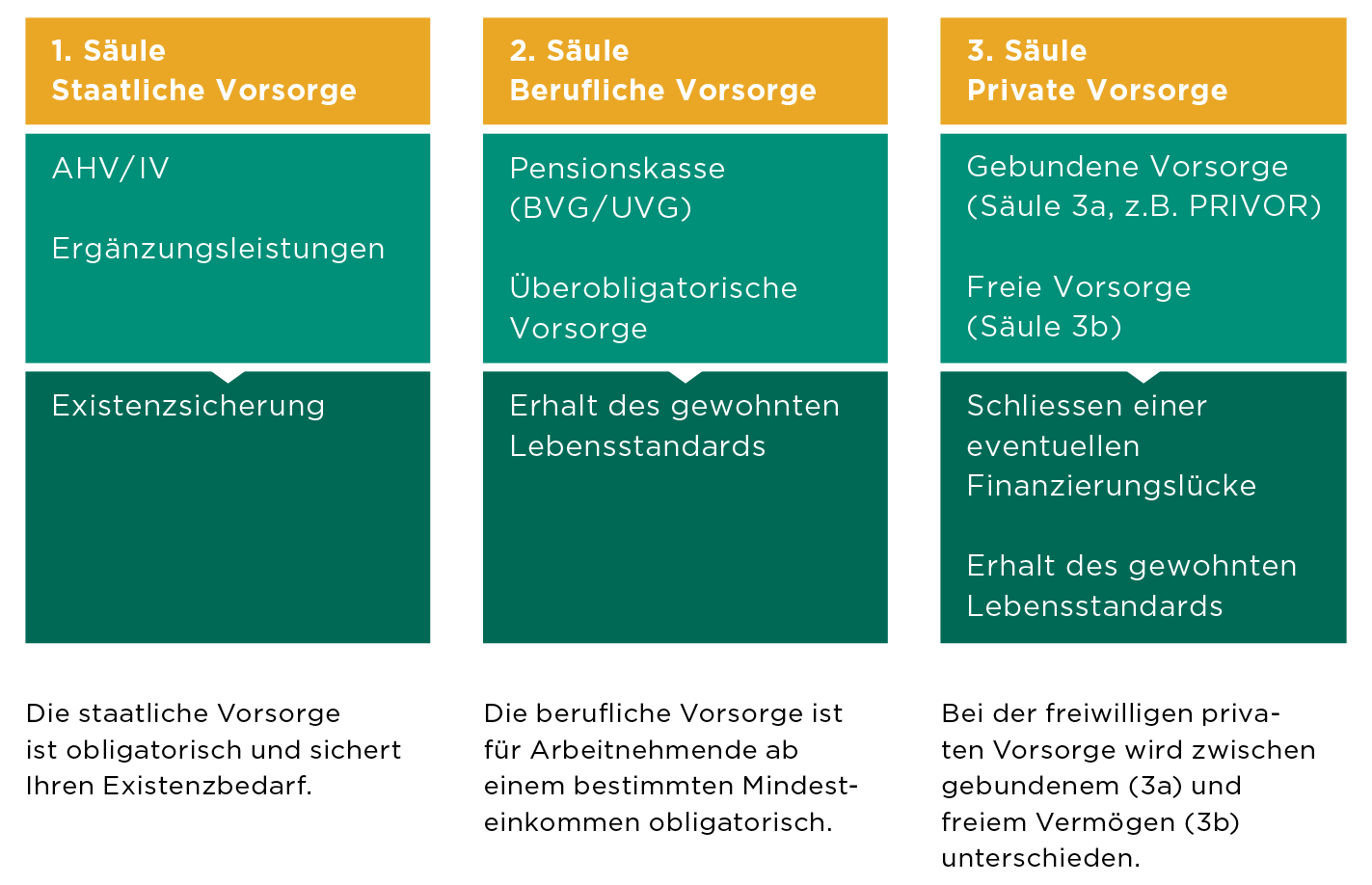

Die schweizerische Alters-, Hinterlassenen- und Invalidenvorsorge basiert auf drei Säulen: der staatlichen (Erste Säule), der beruflichen (Zweite Säule) und der privaten Vorsorge (Dritte Säule). Das 3-Säulen-Prinzip ist die Grundlage für die soziale Sicherheit. Diese drei Säulen ergänzen sich und erbringen finanzielle Leistungen bei Invalidität, Pensionierung oder im Todesfall.

Erste Säule: Staatliche Vorsorge

Die erste Säule ist die staatliche Vorsorge. Sie hat die Aufgabe, die minimale Existenzgrundlage im Alter zu sichern und im Todesfall Hinterlassenenrenten an Witwen, Witwer und Waisen zu entrichten. In der staatlichen Alters-, Hinterlassenen- und Invalidenversicherung (AHV/IV) sind alle in der Schweiz wohnhaften oder erwerbstätigen Personen versichert.

Die Beiträge werden hälftig von Arbeitgeber und Arbeitnehmer bezahlt und werden direkt vom monatlichen Lohn abgezogen. Nichterwerbstätige müssen mindestens einen Minimalbeitrag einzahlen, damit keine Vorsorgelücke entsteht. Dieser kann entfallen, wenn der/die Ehepartner-/in mindestens den doppelten Minimalbeitrag leistet.

Die Leistungen werden in Form von Alters-, Invaliden- oder Hinterbliebenen-Renten ausbezahlt. Die Leistungen sind abhängig von der Anzahl Beitragsjahre und dem durchschnittlichen Verdienst.

Zweite Säule: Berufliche Vorsorge und Unfallversicherung

Die zweite Säule hat zusammen mit der ersten Säule den Hauptzweck, dass die Versicherten und deren Angehörige den gewohnten Lebensstandard im Alter, bei Invalidität und im Todesfall fortsetzen können. Um davon zu profitieren, werden während des Erwerbslebens Beiträge direkt vom Lohn abgezogen.

Die Beiträge für Betriebsunfälle werden vom Arbeitgeber übernommen.

Die Leistungen aus der zweiten Säule werden grundsätzlich in Form von Alters-, Invaliden-, oder Hinterbliebenen-Renten ausbezahlt. Bei der Pensionierung kann das angesparte Guthaben auch als Kapital oder als Mischform bezogen werden. Die Vorteile von einer Rente liegen in einem regelmässigen Einkommen bis ans Lebensende sowie einer allfälligen Hinterlassenenrente. Der Nachteil einer Rente ist, dass im Todesfall das Kapital, welches nicht für die Ehegattenrente benötigt wird, der Vorsorgeeinrichtung zufällt.

Ein Kapitalbezug hingegen ermöglicht finanzielle Flexibilität und die Chance auf höhere Rendite durch Anlagemöglichkeiten. Im Todesfall bleibt das Restkapital den Erben erhalten. Die Nachteile sind, dass der Verwaltungsaufwand und das Risiko bei den Anlagen beim Versicherten liegen, sowie dass es keine garantierte lebenslange Rente gibt. Des Weiteren werden Renten zu 100 Prozent als Einkommen versteuert. Kapitalbezüge unterliegen bei der Auszahlung einer einmaligen Besteuerung zu einem reduzierten Steuersatz, getrennt vom übrigen Einkommen, und werden danach als Vermögen besteuert.

Freizügigkeitskonto

Ein Freizügigkeitskonto sichert Ihre berufliche Vorsorge in der zweiten Säule des Schweizer BVG-Systems. Wenn Sie aus einem Unternehmen ausscheiden und keinen neuen Arbeitgeber haben, wird Ihr angespartes Pensionskassengeld auf dieses Konto übertragen.

Denkbare Gründe für die Eröffnung eines Freizügigkeitskontos sind:

- Weltreise

- Mutterschaftsurlaub

- berufliche Auszeit oder Arbeitslosigkeit

- vorzeitige Aufgabe der Erwerbstätigkeit

- Personen, die sich selbständig machen und das Freizügigkeitsguthaben nicht beziehen

Bei einem Jobwechsel ist ein Freizügigkeitskonto nicht erforderlich, denn das angesparte Kapital in der Pensionskasse wird an die Pensionskasse des neuen Arbeitgebers überwiesen. Wird nach einer Auszeit wieder eine berufliche Tätigkeit im Angestelltenverhältnis aufgenommen, ist das Geld auf dem Freizügigkeitskonto zur Pensionskasse des neuen Arbeitgebers zu überweisen. Das Freizügigkeitskonto kann frühestens fünf Jahre vor Erreichen des ordentlichen Rentenalters geltend gemacht werden.

Dritte Säule: Private Vorsorge

Mit der freiwilligen, privaten Vorsorge decken Sie mögliche Einkommenslücken der ersten und zweiten Säule im Alter, sparen für den Kauf von Wohneigentum, für die Selbständigkeit oder für das Auswandern. Das Vorsorgekonto 3a unterstützt Sie beim Verfolgen Ihrer Sparpläne mit einem marktüblichen Zinssatz, während Sie mit dem Vorsorgedepot 3a zusätzlich die Chance auf eine höhere Rendite haben.

Jedes Jahr können Sie einen gesetzlich festgelegten Maximalbetrag in die Säule 3a einzahlen. Je mehr Sie einzahlen, desto mehr können Sie vom steuerbaren Einkommen abziehen und dadurch Steuern sparen. Hervorzuheben ist, dass Sie mit der Säule 3a von der Bank Avera keine Verpflichtung zu einer Einzahlung oder zur Einzahlung eines bestimmten Einzahlungsbetrages haben. Sie sind flexibel und können jedes Jahr neu entscheiden.

Denken Sie daran, dass das Kapital - ausser in den obengenannten Fällen - bis fünf Jahre vor der AHV-Auszahlung blockiert ist. Die Eröffnung eines zweiten oder dritten Säule 3a-Kontos kann sich zudem steuertechnisch positiv für Sie auswirken. Denn bei einem gestaffelten Bezug der Vorsorgegelder reduziert sich nicht nur der Steuerbetrag, sondern Sie profitieren auch von der besseren Steuerprogression.