Ankündigung Systemanpassungen

Rund um das Jahresende kommt es zu Einschränkungen unserer Bankdienstleistungen. Betroffen sind Bancomat-Funktionen sowie E-Banking und Mobile Banking.

Rund um das Jahresende kommt es zu Einschränkungen unserer Bankdienstleistungen. Betroffen sind Bancomat-Funktionen sowie E-Banking und Mobile Banking.

Mo – Fr: 08.00 bis 17.30 Uhr

Sind Sie sicher, dass Sie diesen Artikel entfernen möchten und damit den Bestell- prozess abbrechen?

Das Produkt kann auf Grund der bereits im Warenkorb befindlichen Produkte nicht hinzugefügt werden. Diese Produkte können nicht in Kombination angefragt werden.

«An der Börse ist alles möglich. Auch das Gegenteil.» Passend zu diesem Zitat von André Kostolany scheint der Weg ins Jahr 2024 so unsicher wie selten zuvor: Rezession oder Expansion? Inflation oder Deflation? Höhere Zinsen für länger oder beginnen die Zentralbanken umzuschwenken?

Wenn wir uns vom Marktkonsens leiten lassen, der sich auf eine weiche Landung der Wirtschaft eingestimmt hat, können wir uns auf ein positives 2024 freuen. Trotzdem – oder gerade deswegen – halten wir die Risiken im Blick, da diese sowohl für das Wirtschaftswachstum als auch für die Aktienmärkte eher erheblich erscheinen. Zusätzlich haben hohe Zinssätze in der Vergangenheit immer wieder Schwachstellen aufgezeigt, die für negative Überraschungen sorgten.

Da die Märkte sowohl bezüglich der Entwicklung der Zinsen als auch der Unternehmensgewinne sehr positiv eingestellt sind, besteht ein zweifaches Enttäuschungspotenzial: Einerseits scheinen die Zentralbanken noch nicht davon überzeugt zu sein, dass die Inflation weiterhin rückläufig bleibt, und nehmen sich wohl mehr Zeit als erwartet, bevor sie die Zinsen senken. Andererseits dürfte sich die starke Desinflation der vergangenen 18 Monate dämpfend auf die nominellen Unternehmensgewinne auswirken, was zu negativen Überraschungen an den gut gelaunten Aktienmärkten führen könnte.

Wir sind bei Schweizer und Schwellenländeraktien zugunsten Liquidität und Schweizer Obligationen untergewichtet und achten auf eine gute Diversifikation und hohe Qualität bei der Titelauswahl. Dabei bleibt unsere Positionierung flexibel, um auf Veränderungen der Marktlage reagieren zu können.

Die Rendite von zehnjährigen US-Staatsanleihen gab im Dezember weiter nach und beendete den Monat bei 3,9 %. Ebenso sank ihr zwölfmonatiges Pendant diesen Monat zum ersten Mal seit Mai unter 5 % und liegt nun bei 4,75 %, womit die Zinskurve deutlich

invertiert bleibt.

Im Dezember legten Schweizerfrankenobligationen (+1,3 %) erneut zu, während sich Anleihen aus Industrienationen (+2,8 %) weiter erholten und nun auch im Jahresvergleich mit 2,5 % im Plus liegen. Ebenso legten Hochzins- (+3,4 %) und Schwellenländeranleihen (+4,5 %) infolge der sinkenden US-Zinsen deutlich zu.

Wir sind bei Schweizer Obligationen leicht übergewichtet und bleiben bei den übrigen Anleihenkategorien neutral positioniert, wobei wir bei Hochzinsanleihen mit kurzen Laufzeiten defensiv ausgerichtet sind.

Quelle: Bloomberg, Bank Avera

…. dass der Geldmarkt nun bereits auf erste Leitzinssenkungen im März 2024 wettet und ein Schritt nach unten im April sogar bereits zu 100 % in den Kursen eingepreist hat? Damit steigt nun aber auch die Gefahr, dass die Marktteilnehmer im kommenden Frühling enttäuscht werden.

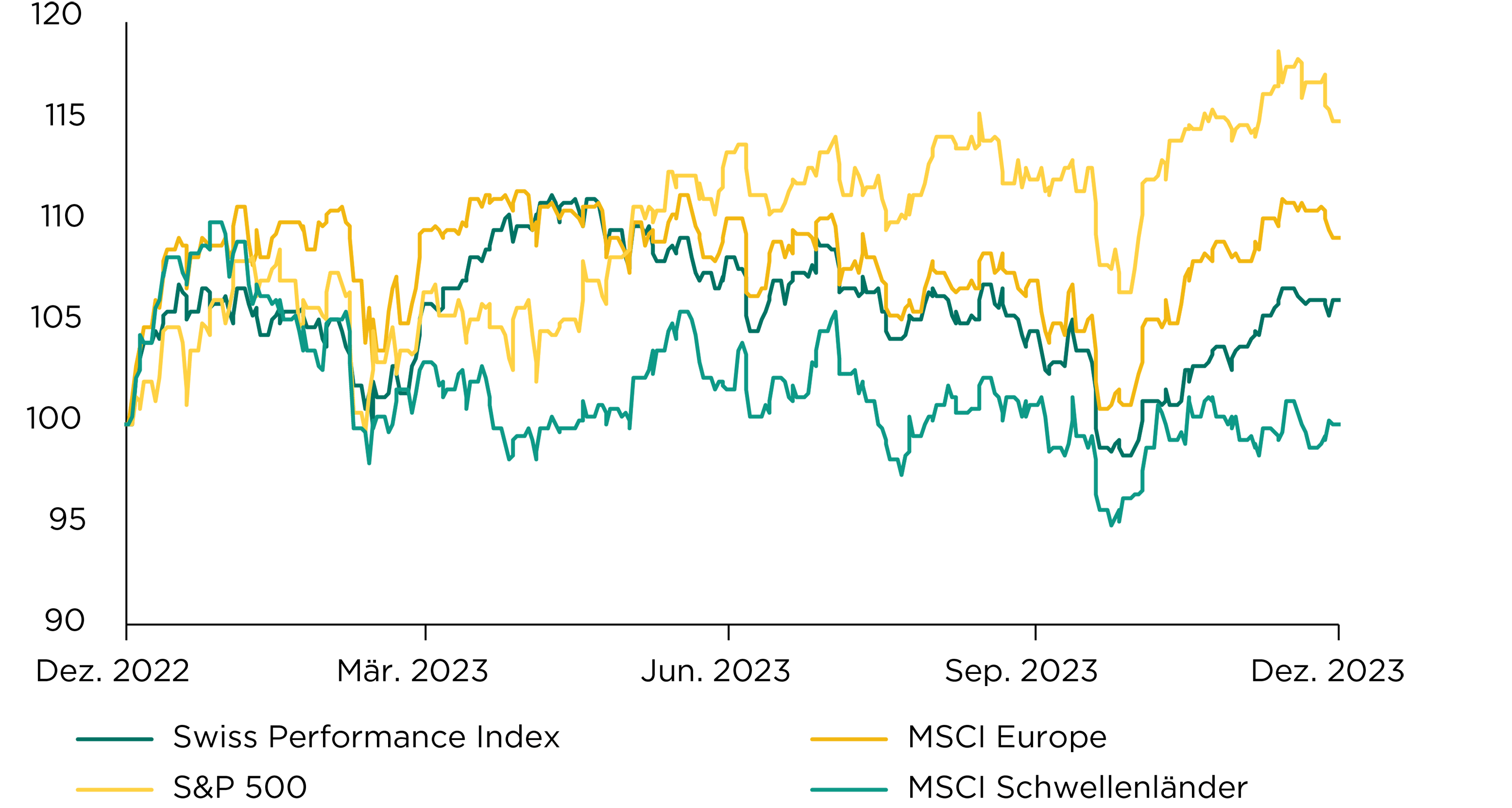

Die Aktienmärkte konnten im Zug der positiven Inflationsentwicklung im Dezember weiter zulegen. Dabei gewann der Schweizer Aktienmarkt 2,4 % und infolge des starken Schweizerfrankens der US-Aktienmarkt nur 0,3 % und europäische Aktien 1,1 %.

Hingegen blieben Schwellenländeraktien (–0,3 %) wie schon das ganze Jahr hindurch zurück. Dies lag insbesondere an den asiatischen Schwellenländern (–1,0 %), die von China (–6,4 %) gebremst wurden. Europäische Schwellenländer (–2,0 %) korrigierten zum Jahresende etwas, während Lateinamerika (+3,9 %) deutlich zulegen und sich der Mittlere Osten (+0,9 %) trotz Nahostkrise weiter stabilisieren konnte.

Wir sind bei Schweizer und Schwellenländeraktien untergewichtet und achten auf eine hohe Qualität bei der Titelauswahl.

Quelle: Bloomberg, Bank Avera

…. dass gemäss einer amerikanischen Studie aktuell weniger als die Hälfte der Millennials und der Generation Z sich als «sehr besorgt» über Umweltthemen zeigen, nach noch 70 % im Vorjahr? Weiter sind diese früheren Fürsprecher von ESG Investitionen nun auch weit weniger bereit, bei ihrer Geldanlage auf Rendite zugunsten

von Nachhaltigkeitszielen zu verzichten.

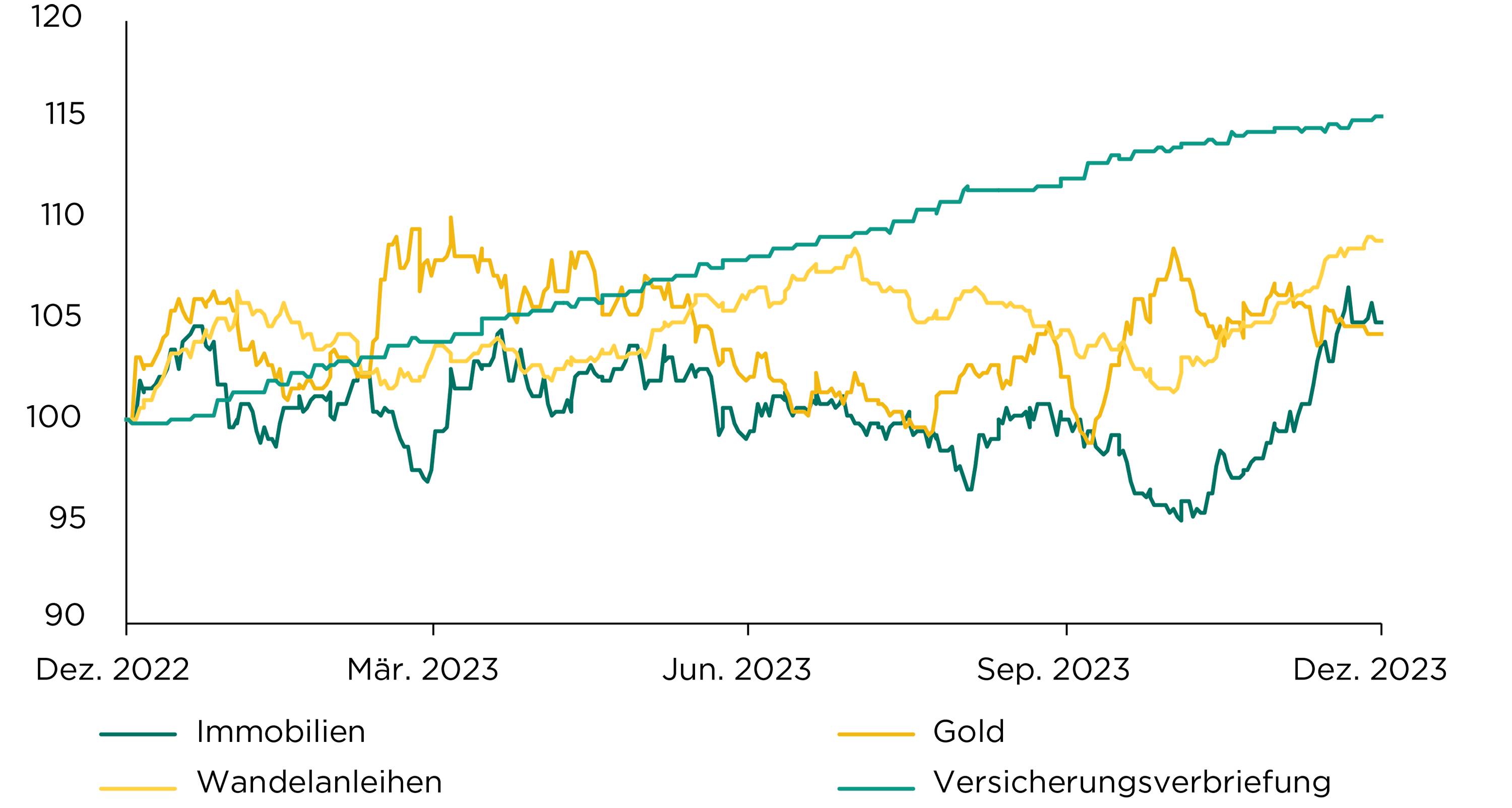

Kotierte Schweizer Immobilienfonds konnten sich im Dezember (5,5 %) weiter erholen. Ihr durchschnittliches Agio von rund 15 % entspricht weiterhin einer günstigen Bewertung. Dafür setzte sich der negative Trend beim Gold fort, das aufgrund der immer optimistischeren Wirtschaftsaussichten mit –1,9 % weiter nachgab.

Einen positiven Monat erlebten Wandelanleihen (+3,4 %), die nun seit Jahresbeginn

mit 8,9 % im Plus liegen. Dabei legten auch unsere Anlagen in flexiblen Obligationenmanagern weiter zu (+3,7 %). Die vor einem Jahr durch den Hurrikan «Ian» belasteten Versicherungsverbriefungen (+0,5 %) konnten den daraus entstandenen

Verlust mehr als wettmachen und legten dieses Jahr um über 12 % zu.

Wir bleiben bei sämtlichen alternativen Anlageklassen neutral gewichtet.

Quelle: Bloomberg, Bank Avera

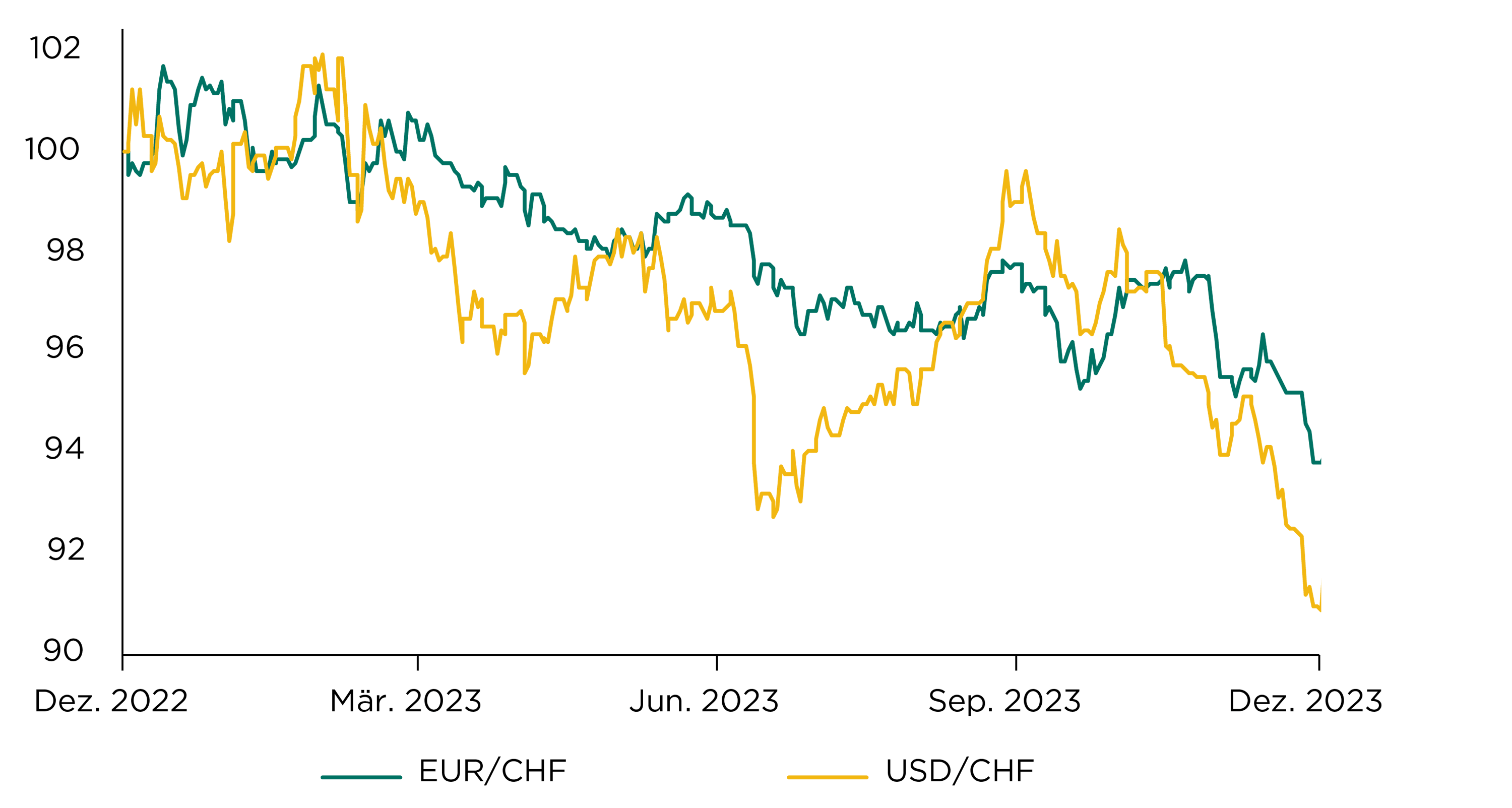

Der Euro (–2,5 %) hat sich im Dezember nach einer Seitwärtsbewegung erneut abgeschwächt und befindet sich mit CHF 0.93 weiterhin in einem mittelfristigen Abwärtstrend. Für den weiteren Verlauf werden die Zinspolitik und die kommende Entwicklung der europäischen Konjunktur, die einer Rezession nahe ist, eine wichtige

Rolle spielen. Der Widerstand bei CHF 0.94 wurde somit gebrochen, womit neue Unterstützung erst bei 0.915 gegeben scheint.

in einem mittelfristigen Abwärtstrend. Das Ende des Zinserhöhungszyklus und das ungebremst steigende Haushaltsdefizit sorgen weiterhin dafür, dass der US-Dollar unter Druck bleibt, obschon sich dieser kurzfristig wieder auf über CHF 0.85 erholen dürfte.

Quelle: Bloomberg, Bank Avera

Quelle: Bloomberg, Bank Avera

…. dass sich die grosse Mehrheit der Devisenexpertinnen und -experten einig ist,

dass auch im kommenden Jahr der Schweizerfranken weiter zur Stärke neigen wird?

Neben seiner Funktion als sicherer Hafen profitiert er auch vom strukturellen Leistungsbilanzüberschuss der Schweiz.